經歷這波修正,我又反省了自己的分析錯誤之處

首先,我不斷地強調,美國國債殖利率曲線倒掛,對於股市的示警很重要,景氣要陷入衰退修正以前,美債殖利率會倒掛,FED很高機率會讓貨幣政策全面鴿派和寬鬆,然後撐過景氣修正危機

事實上,2019年Q3的時候,美債殖利率曲線一度是呈現殖利率「部分」倒掛,但是2019年1月,行情才從股市大修正中爬上來,加上2020年11月美國要總統大選,美國民間消費也看不到有重度衰退的徵兆,所以我當下認為,美股直接走入空頭的機率很低,例如大盤暴跌超過35%的狀況,按照我的預判能力,應該可以提前預判,從結果論來說,我算是嚴重判斷錯誤了,因為美股大盤一度出現超過30%以上的暴跌,Dow Joens出現超過35%的暴跌,但我事先並沒有預判出來,我原本預估修正10~15%就足夠了,實際上的修正遠超過我預判的上限邊界,甚至還逼FED直接降到零利率與無限量QE的政策,雖然中國武漢肺炎疫情不是金融問題,但是它直接和間接造成股市大崩盤,這都是金融市場的一部分,我沒有預判出來,那就是嚴重的失誤

經過FED的超寬鬆貨幣政策後,美債殖利率曲線就完全消除倒掛的現象了,如果只看美股最近幾個月的變化,還有殖利率曲線的變化,其實美國經濟確實陷入衰退,包含民間消費也是,然後迫使FED實施降息手段,殖利率曲線倒掛的預警確實發生了,只是我綜合預判能力不足,觀察到徵兆,但卻沒有預期到,會有中國武漢肺炎疫情造成金融市場大動盪,甚至是美國瞬間超過2千萬人失業這種情境,我事前也毫無預期

但是預判錯誤,會不會造成交易實務上的無法彌補,我認為不會,應該不難看到,我在每波大修正的過程,我分批進場摸底,大概只會有一次是摸到最低點,其它的加碼價位,基本上都是相對買貴了,但是我的部位管理相對適當,所以我就算看錯了波段,我還是可以全身而退,我分散很多次進場,那允許我有很多次看錯的機會,大幅增加我的容錯承受度

如果投資人總是以為「本多必勝」,那絕對是非常嚴重的錯誤觀念,因為在不融資的前提下,錢再多的大戶,資金也是100%,花掉100%,就是沒現金了,本金多大都一樣,沒做好部位管理,一下子就下重本買進,導致後面的現金嚴重不足,無法透過加碼有效降低部位均價,整個操作策略就很難靈活施展開來,本多不會必勝,部位管理做得好,那才會必勝,投資人如果總是抱持著「本多必勝」的心態在做交易,那最後一定是被市場淘汰,因為在證券市場,從來沒有「本多」,在趨近無限大的證券市場,任何人的本都不夠多,只有「分批操作」,才是提高勝率的做法

但也不是分散越多次越好,因為投資人每次加碼的%越低,如果行情又轉為上漲,持有的部位%不夠多,那麼整體績效勢必會輸給大盤,那也不適當,部位管理是一項非常困難的工程,交易的靈魂在於自己的籌碼配置,因為分析肯定有準的時候,也有不準的時候,任何人都一樣,不可能每次都準,但好的部位管理策略,那會大幅增加投資人長期活下去的勝算

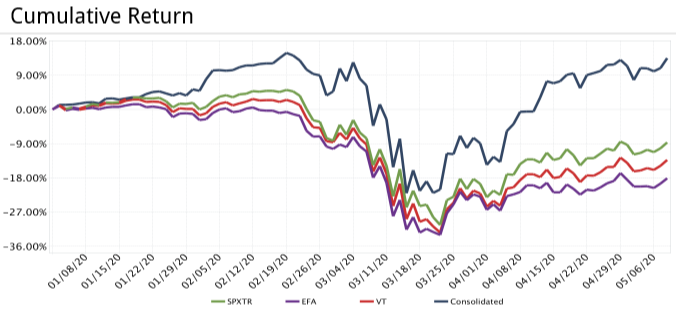

我在2月份股市暴跌以前,我管理客戶的帳戶持股比重最低來到14%,雖然我認為美國景氣沒有大幅修正的風險,但我還是降低了持股比重,因為我認為當時美股價格高估了,美股大幅暴跌的過程中,我持股一度飆到12X%,因為當下我認為美股的價格實在嚴重低估了,接下來1.5個月的大反彈發展,我管理的部位,整體績效就快速回升,其實美股大盤就算沒有很快回升,也就是反彈速度比較緩慢,我的整體績效還是會回升,只是斜率就相當平緩,績效表現理論上跟大盤方向一樣,只是%不同,那就是考驗我的選股能力,在這波加碼過程中,我3度大比例調整手上的部位,目的就是為了靈活應變,趕緊找到市場上明顯更為低估,基期相對低的標的,希望投資組合能夠打敗大盤,等大盤逐漸反彈整段修正的半山腰,我也減碼手上的部位,大盤反彈拉越高,手上的短線部位越少,剩下的就是打算長線抱著的核心部位,現金部位拉高到30%,以防修正再度來臨,我必須要想辦法增加操作的靈活度,所以不能一直用高水位的部位去衝刺,但部位比重也不能太低,因為我持股低於70%,整體績效要維持打敗大盤,核心部位不能亂減碼,截至5月8號結束,我的整體績效已經比空頭暴跌出現前還更高,不過因為過程中有增資,所以報酬率%稍微拉低了

我的案例再次驗證,只要部位管理得當,就算分析預判失誤,操作還是可以回穩,部位管理是非常重要的技術

我是主動式投資的投資人,專注在賺取資本利得,這是我最關注的,我仍然建議投資人專注在美國市場上,或許可以增加台股市場,但這兩個市場以外的標的,就未必要納入考量了,美國企業在全球的營利效率,在一段長時間的日子裡,很高機率還是會與其他國家越拉越遠,這個趨勢短期內很難改變,如果有大變異的徵兆出現,我想我應該預判的到(吧)

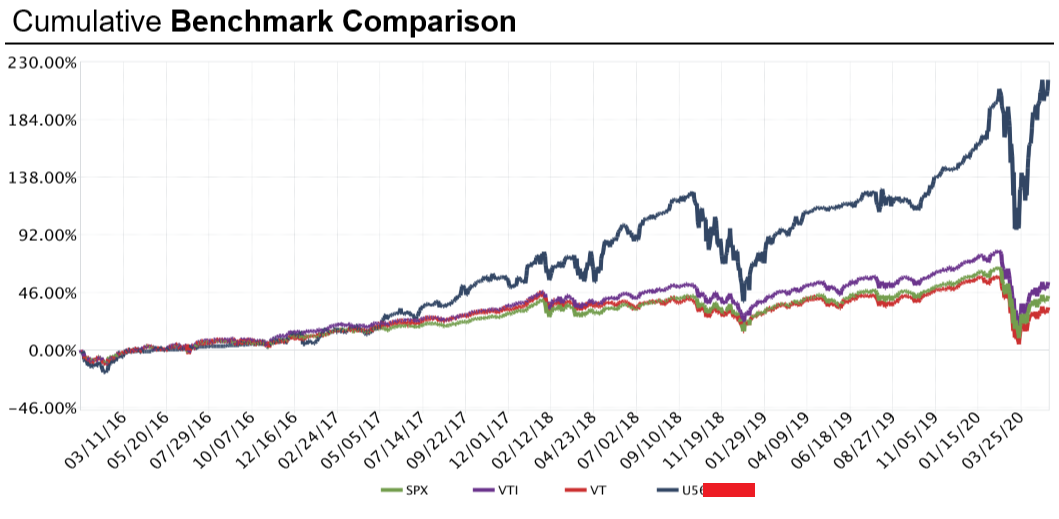

這是我自己私人部位的績效與S&P500做比較,我只用2016年以來的數據做展示,最近兩次的股災,我摸底的過程,帳戶淨值的修正也都蠻深的,但是可以觀察到,等大盤又重返多頭,我的帳戶淨值就會和大盤的績效拉開,就算是2020年3月,大盤表現很糟的時刻,我的帳戶淨值經過暴跌後,績效還是比大盤好,等大盤再度創高時,我的帳戶績效,很高機率會大幅拉開和大盤的差距,長期下來,績效很高機率可以打敗大盤,雖然過去績效不等於未來績效也能複製,但至少過去的紀錄顯示,我這樣的操作策略,實務上「暫時」還是適當的作法

感謝joe,這次也分批進場,短線進場的持股也陸續出場,請問如是以中長線投資持股放到美大選前去期待科技股再攻前高機率高嗎?而觀查道瓊每次的反彈幅度都落後科技股是否能擇機進場期待道瓊追上科技股的漲幅。

我想Dow Jones會落後補漲吧,NASDAQ後面應該漲勢會緩下來

請問有做股、債比的操作嗎?

沒有,我個人不推薦股債組合的操作概念,效率太差

請問從買TQQQ到買三倍量的QQQ,這手轉換需要檢討嗎?什麼情況下適合買TQQQ或QQQ有心得可以分享嗎?謝謝!

這很吃經驗,其實轉換以後未必會比較好,我認為這很難有公式去判斷