不管是歐美、日本、南韓、香港,還是台灣,近年這些國家的居民和輿論,都在興起世代掠奪、貧富差距、薪資成長緩慢或是社會動亂(槍擊事件、隨機殺人、自殺……)變頻繁等議題,其實都是貧富差距和世代分配不均環境長期出現造成的社會副作用。富裕階層靠著人類史上超低的資金使用成本去加快擴張財富速度,而這些資本自然是掌握在中壯年時期已經累積財富的中高年齡層階級,剛進入社會的新鮮人或職場菜鳥,哪能累積多少財富?於是老年和青年世代掌握資源的速度差距就分開了。

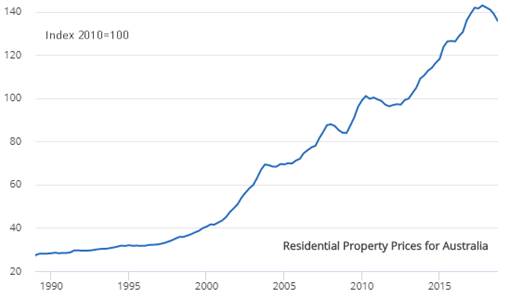

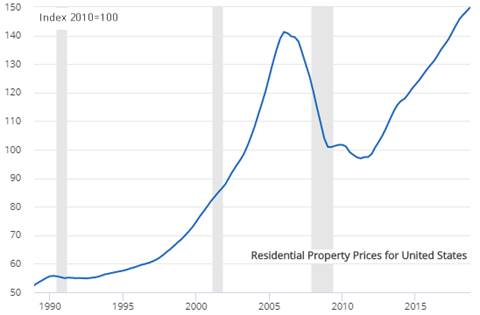

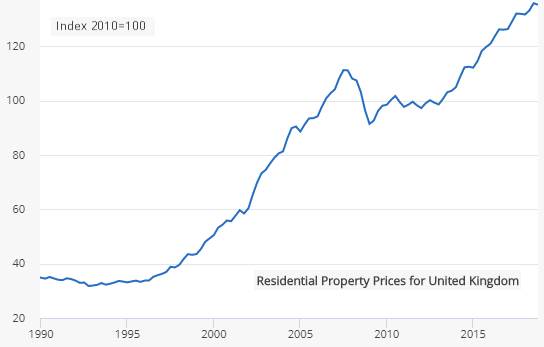

1990年,美國S&P 500指數還在300點,2019年S&P 500指數已經出現3000點,道瓊工業指數(Dow Jones Industrial Average)從2500衝到27000,那斯達克(Nasdaq)從400衝到8000點,美國居民住宅房價指數從1990年上漲超過270%,這反映資本追逐市場商品的踴躍程度,而且不只美國,已開發國家的澳洲、歐元區、英國,房價也都是全面上漲,但已經比開發中國家相對穩定,開發中國家的資金湧入房地產情況更為嚴重。

圖2:1990年至今澳洲住宅價格指數

圖3:1990年至今歐元區住宅價格指數

超低資金成本,把金融資產價位推升至歷史高點

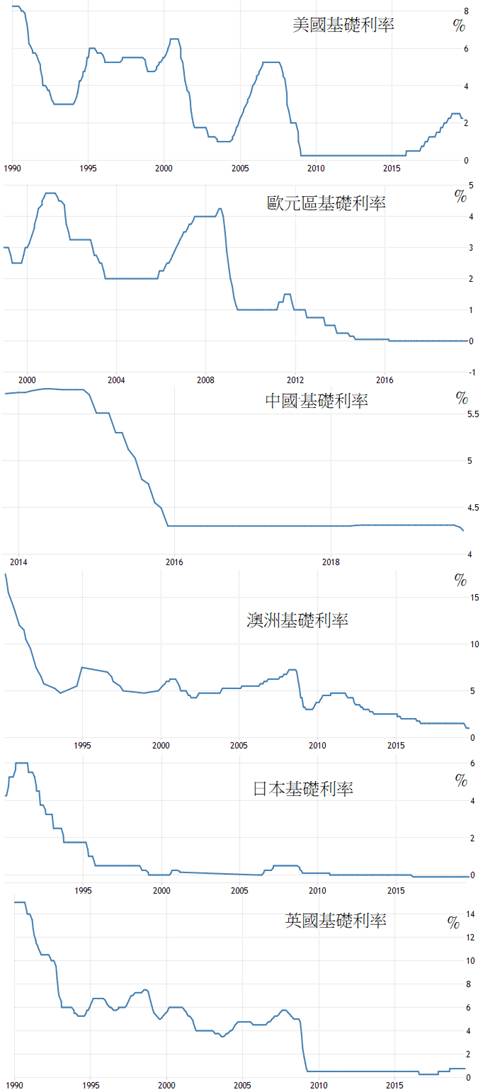

2008年全球金融海嘯,全球證券和房地產等資產大崩跌,失業人口暴增,商業活動驟減,全球主要央行不約而同地出手,讓貨幣政策大幅寬鬆,政策利率降到貼近地板的零利率,然後還祭出量化寬鬆貨幣政策,大幅增加資本供給,企圖增加資金流動性,造就了人類史上資金使用成本最低的時期。

那個利率究竟低到什麼程度?只要投資人能在市場上找到報酬率高於2.0%的標的,投資時間拉長一點,大概都能獲得資本利得效益,於是國家債券、股票、公司債、租屋市場,這些能相對穩定取得2.0%收益的金融工具,自然容易獲得投資人青睞。超大量資本救市的副作用,十年後,很多商品價格都揚升到相當高的價位。

以往台灣很多投資人會往海外尋找南非幣、紐幣、澳幣、英鎊之類的高利息貨幣,但在2019年,已開發國家的利率幾乎都降到非常低的水平,台幣的基礎利率,相對於已開發國家貨幣利率,反而變成高息貨幣,從這裡就可以看出,全球資本市場增加了多驚人的流動性。

那麼已經維持超過十年的證券市場擴張,會不會走向資產泡沫化,然後出現大幅修正呢?

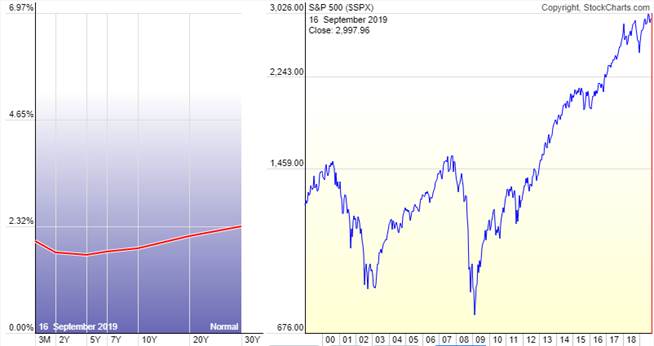

Of course!當資產投資回報率隨著價格飆高,基期上升,出現下降,投資報酬率降到低於資金使用成本的時候,全球景氣和金融市場自然會再度出現大修正。美國債券的殖利率曲線中,長天期債券殖利率和短天期債券殖利率,利差已經逐漸縮小,慢慢地走向各種週期債券殖利率差完全收斂,那麼這波景氣循環的終點就不遠了。

圖7:2019/9/16美債殖利率曲線(左)與S&P 500指數

我們可以想像,2009年到2019年,次級房貸風暴重災區的美國,景氣雖然復甦到利率可以從0.25%升息到2.50%,但這已經是已開發國家中,利率相對高,經濟體質也相對健全的,全球第二大的民間消費市場經濟體:歐元區可是還在0%徘徊,景氣仍然沒有好到可以升息。那麼,當這波景氣循環到底了,要轉折走下坡了,央行要能用什麼貨幣工具來救市?

美國和一些開發中國家,利率相對高,還有降息空間,但是歐元區、英國、日本等國家,大概就只能擴大量化寬鬆規模了,甚至抬出更大規模的貨幣新工具,假如這個情況真的發生了,按照我們目前的資產水平去想像,未來的許多商品資產價格,很有可能會出現更誇張的高價。

在那樣的環境下,掌握資本相對充裕的資本階級,可以透過投資工具,複製這波景氣循環的多頭列車,繼續擴大個人財富,但是掌握資本較少的中產階級和低資產階級,只能依靠勞動力來獲取收入,資產成長速度相當緩慢。以美國社會來說,持續擴大的貧富差距,一直在發生,聯準會出手救市和放寬貨幣工具,增加就業人口,維持市場穩定性,雖然可以保障社會底層和中產階級生活品質,但是富裕階層卻財富暴增,於是中產階級以下的家庭,掌握的社會財富比重越來越低,而且幾乎可以預期,這個貧富差距擴大會持續下去。

經過長時間累積,貧富差距越來越大,很多辛苦工作的勞動階級,逐漸發現,不管怎麼加班和努力工作,財富累積還是非常龜速,甚至追不上房價上漲和物價上漲,這些勞動階級自然會對社會的怨念加大,他們未必是貧富差距下的直接受害者,也可能是間接受害者,例如更多的家長面對更長的工時,家中子女的照顧妥善品質下降,甚至超低品質的陪伴和養育,子女成年以後,情緒控管能力相對差,變成社會治安未爆彈的案例就可能會增加了。從宏觀的角度來說,他們不知不覺地從社會受害者變成社會加害者,但是這些社會問題,在現今的資本主義環境中,恐怕難以解決。

如同前面的論述,每波景氣循環的擴張是有極限的,當那個巔峰出現,景氣大衰退的時候,有錢人帳面損失會很驚人,可是底下沒有資產的人更不好過,他們通常是直接面對失業和飢餓,或是繳不出房租無家可歸,只要出現資產市場崩潰,中產階級以下的勞動階級的處境只會更慘烈,也就是說,房價立刻崩潰帶動經濟衰退的話,會死的絕不會只有那些以錢滾錢的人,沒有投資的中產階級和底層,只會比倒楣更倒楣。

這是很遺憾的資本主義的世界,窮人永遠是在不利的位階,主要大型經濟體的央行們,此時不得不出手救市,增加資本市場流動性,把中產階級以下階層挽救回來,不過同時也會讓富裕階層發大財,但央行們又不能不釋放資本流動性,基本上沒得選擇,因為時間不站在窮的一方。有錢人只是帳面數據損失,生活品質不太會受立刻受影響,但窮人面對的是立即性的民生問題,包括食衣住行和醫療,如果有背房貸,那更危險,唯一擁有的資產搞不好會因為抵押而收回,所以央行們也只有單向選擇,避免社會出現巨大的失業浪潮。2008年,美國次級房貸,聯準會雖然連續降息了,但美國失業人口爆增800萬人,再晚一點出手,失業人口絕對破千萬,這還沒計算其它受影響的全球失業人口,還有衍生的社會問題。

很不幸的,短期內,人類的資本世界難以脫離這樣的景氣循環結構,近年來,歐美政壇都持續出現各種極端的政治人物和政黨,人們企圖從政治上去解決金融結構所造成的衍生問題,但截至目前為止,仍然看不到好的改善方式,資本主義的地球還會繼續轉,資本主義不會停下來,近年來常見到的社會問題,出現頻率很高機率只會增加,不會減少。

http://www.naipo.com/Portals/1/web_tw/Knowledge_Center/Editorial/IPNC_190925_1501.htm

發表迴響