近年來,美國股市獲得越來越多投資人的青睞,主要原因當然是美國股市在全球股市的相對表現越來越突出,全球投資人逐利自然會尋找最有爆發力且相對穩定的標的,所以美國股市就越來越有吸引力,從2009年3月算起,那是美國次級房貸爆發後,股市的起漲點,各國股市大多在那時間點落底,美國S&P500從那時上漲到2018年,這段時間內累積最大漲幅是300%,同時間裡,台股還原權值累積最大逼近230%,德國DAX累積最大約245%,日本日經225累積最大約225%,對於投資人來說,其實都有不錯的效益,表現最差的是中國上證指數,報酬率最高約140%,美國股市仍然是全球股市的績效領頭羊,不過很多投資人對於美國股市的運作概念並不熟悉,對美國企業不夠了解,甚至連交易時間是晚上21:30還是22:30都搞不清楚,對這些基本資訊感到陌生,反而成為進入美股投資的門檻。

其實有在台灣股市交易過的投資人,初學美國股市很容易上手,甚至很多操作還更簡單,在台股市場,一張股票是1000股,如果股價是200元,那麼一張股票就是200 x 1000=20萬台幣,如果投資人手上的資本不到20萬台幣,那就得用融資才能購買,或者可以買零股,但是在美股市場,一張股票就是一股,一張股票如果是50美元,投資人買進一張就是50美元,美股融資方式也和台灣不同,如果是Cash(現金)帳戶,那就不能融資或借券,如果是保證金帳戶,那就可以買進超過淨資產規模的金融商品。

美股投資人,如果帳戶有100元,當持有的金融商品以市值計算,超過100元時,帳戶就會啟動融資,這時候就會根據各家券商的融資利率來計算利息,這和台股帳戶的融資方式不同,台股融資要一開始就選擇融資交易單,就算帳戶還有現金,融資單都是要計算利息的,如果是當沖交易,資產未滿25000美元的帳戶,五個交易日內不能超過三次交易,資產25000美元以上的用戶就可以無限制當沖,美股投資人只需要開設證券帳戶,不像台灣股市投資人需要另外開設銀行帳戶和集保戶,本人也不用親自到美國,上網就可以開戶,台灣股市的當沖沒有限制,但是如果要先賣再買,投資人就要另外開設一個信用帳戶。

至於交易時間方面,台灣是早上09:00到下午13:30,美股交易時間則相對長,以美國東岸紐約時間為主,3〜11月的夏季節約時間是09:30〜16:00(換算台灣時間是21:30開始交易,到隔天凌晨04:00),11〜3月則是冬季時間,10:30〜17:00(換算台灣時間是22:30開始交易,到隔天凌晨05:00)。

稅務方面,台灣投資人如果沒有美國身分,也沒有長期居住美國,那就沒有資本利得稅,不過需要填寫W-8BEN稅務表單,美國稅務都是預扣制,所以沒有逃漏稅的問題,但股息股利會被課30%稅率,如果投資非美國本土公司發行的股息,則可以申請退稅。

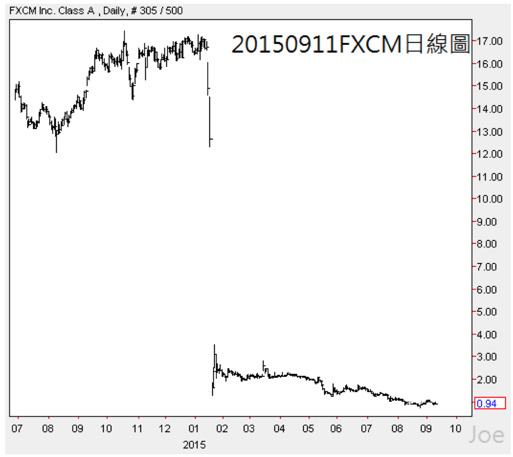

美股市場的標的非常多元化,所以投資人可以針對不同屬性的標的做交易,外幣ETF、原物料ETF或ETN、產業ETF、各國指數ETF、特殊屬性的ETF、個股等,可以產生非常多元的投資組合,不過美股的投資風險也不小,每天的漲跌是沒有限制的,經典案例像是2015年1月,瑞士央行對瑞士法郎的貨幣政策出乎市場意料之外,外匯券商FXCM一天內股價暴跌超過88%,沒有跌停鎖死的空間,所以美股投資人,針對風險較大的標的,都要事先設定好停損點,確保風險在可控範圍內。

美國上市券商FXCM

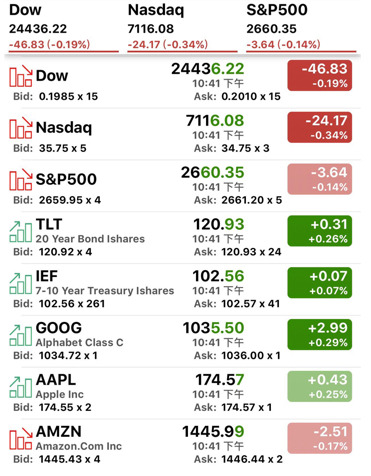

另外,美國股市的漲跌顯示和台灣還有些微落差,例如台灣股市的上漲都是紅色的,下跌則是綠色的,中國和日本股市也是這樣,但是美國股市則不同,漲跌的顯示顏色反過來,上漲是綠色的,下跌是紅色的,股票代碼的顯示方式也不同,台灣都是以數字為主,有些設立在開曼群島等海外國家的控股公司,股票代碼可能會有KY或F字眼,美股則是1到4個英文字母組成,通常1個英文字母的企業代碼,都是歷史較悠久的企業。

美國股市的入門其實相當簡單,不管是長期還是短期投資人,其實都非常有優勢,而且投資標的遠比台股更為廣泛,雖然美國企業相關的資訊,主要都還是英文顯示為主,投資人對於美國企業的資訊掌握可能不夠快速,但是若針對指數或產業ETF來當作投資標的,那就非常適合,很多金融資訊整理平台,其實都提供即時的中文化經濟數據或財報結果,所以接收資訊並不會產生時間落差,甚至台灣投資人要投資0050這種追蹤台股大盤的ETF,也可以透過海外券商來操作,像是EWT指數ETF,交易手續費比在台灣交易還低廉許多,如果台幣升值,也會反映在EWT的淨值中,可以提供投資人更多的選擇。

拜現在財經網站充斥和高度競爭所賜,中文化的程度已經高度普及,歐美券商的交易介面大多也有中文化,投資人可以快速熟悉,其實美股投資的許多基本資訊,跟台股是落差不大的,經過一段時間適應以後,投資人通常都會習慣,唯一最難適應的,大概就是得在夜間交易,這是美股投資最麻煩之處,不過為了更豐富的投資利潤和具備更多元的投資組合市場,辛苦一點是值得的。

文章來源

發表迴響