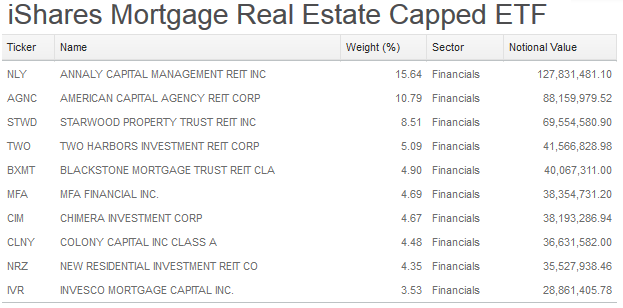

REM是一檔投資美國房地產抵押貸款的ETF,主要投資項目是mortgage REIT,我過去比較常提到的是VNQ,那是Equity REIT,就是直接投資房地產本身,透過房地產本身的價格成長和經營收入,而REM是將募來的資金用在投資各種抵押貸款,透過收手續費和抵押貸款利息當作收入,還有一種是多元混搭的模式,類似IYR,REM透過短期借貸,投資時間周期較長的Mortgage-Backed Securities,REM主要持有商業票據(commercial paper),而非實體資產,前十大信託持股佔據REM市值約70%。

數據來源

https://www.ishares.com/us/products/239543/REM

REM目前握有的現金約0.17%,等於全力以赴投資房地產貸款,幾乎無現金當作緩衝,所以只要REM持有的證券出現波動,REM勢必會完全反映,REM負擔的是短債利息,而美元接下來即將升息,所以成本負擔會上升,債券會暫時進入低效率的投資時期,REM收入是15〜30年期(MBS Loan)的長債利息,從2015年以來的走勢來看,REM犧牲了價格,用來較高的紅利配息,但隨著升息的環境到來,就得評估長期的貸款投資回報,能否高於借貸成本上升,如果貸款投資回報趕不上借貸成本上升,那就會考慮轉換產品,不過通常也要升息後一段時間才能觀察出來新的趨勢,投資人很可能得面臨相當大的投資壓力,需要更長的時間才能看見理想報酬,而證券市場顯然預判REM的回收利潤會下降,悲觀已經先反映在價格上。

至於VNQ的部分,情況較為樂觀,雖然美國租屋市場的租金成長速度不快,但租屋市場空屋率已經明顯改善,加上個人收入增加,房租還是會溫和上漲,只要聯準會FED調升利率速度慢一些,那麼VNQ在美元升息後仍然有升值空間,如果升息速度加快,超過租金成長速度,那麼不妨考慮布局轉往金融類股,效率會比較理想,Reits在美元升息前已經產生折價的情況,投資人可以用相對較低的價格,買進低於市場應有價值的商品,撐過第一波升息後,VNQ的衝擊會小很多,長線投資的角度來看,VNQ仍然適合。

許多Reits企業會透過高財務槓桿操作,利率升的越高,利息成本負擔比重將會增加,雖然升息循環末期才會明顯造成跌勢,但升息初期,市場通常會先反映預期心理,跌勢在所難免。

其他方面,隨著美國電子商務產業興起,實體零售業越來越難以抗衡,不少實體店家紛紛關門,這對於相關Reits業者也會造成負面影響,這是投資Reits需要注意的地方。

發表迴響