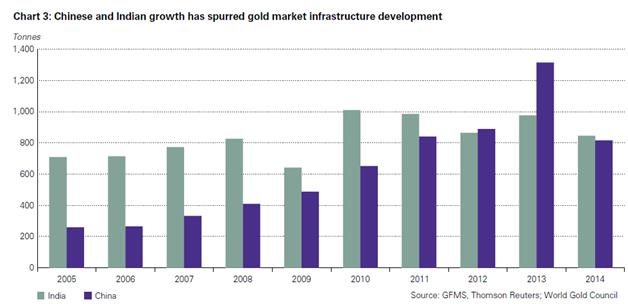

2000年開始,全球原物料、能源和貴金屬都進入大多頭局勢,黃金從每盎司255美元漲到2011年的1925美元,身價飆了7.5倍。白銀更誇 張,從每盎司4美元變成12.5倍的50美元。2011年過後,貴金屬一蹶不振,但熱愛黃金的中國人和印度人仍然大舉加碼,殊不知,全球總體經濟已經暫時進入不利於貴金屬成長的環境。

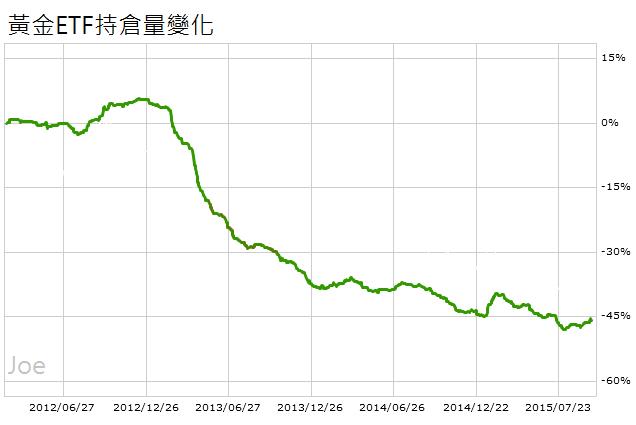

2012年底,全球最大的美國SPDR Gold Trust基金公司的黄金ETF,GLD黃金持倉量是4351萬盎司(約1353.34萬噸),當時市值約740億美元。2015年8月,GLD黃金持倉量是2147萬盎司(約667.93萬噸),市值約234億美元。

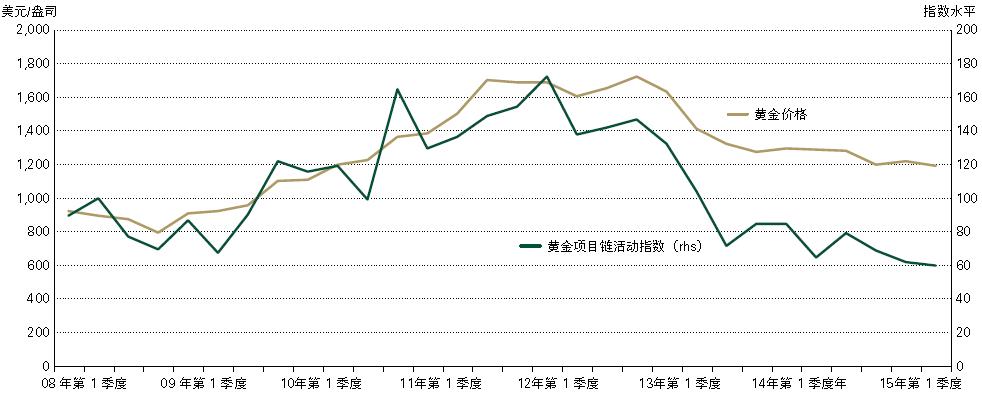

短短3年內,GLD的市值大約剩下巔峰時候的31%,全球投資人逐漸撤出貴金屬市場,許多投資人透過ETF,等於間接持有貴金屬,像是GLD(黃金 ETF)和SLV(白銀ETF),但貴金屬的漲勢不復見後,貴金屬ETF的投資熱潮從此每況愈下。還有,紙黃金和證券化黃金交易的熱度也從巔峰降下來,但 黃金礦業公司的開採成本,從採礦、加工、精煉,到企業的財務成本(融資利息等)與稅務成本,並沒有下降,缺乏貴金屬漲勢的火力掩護,金礦公司開採的熱度逐 漸退燒,因為可圖的利潤越來越小。

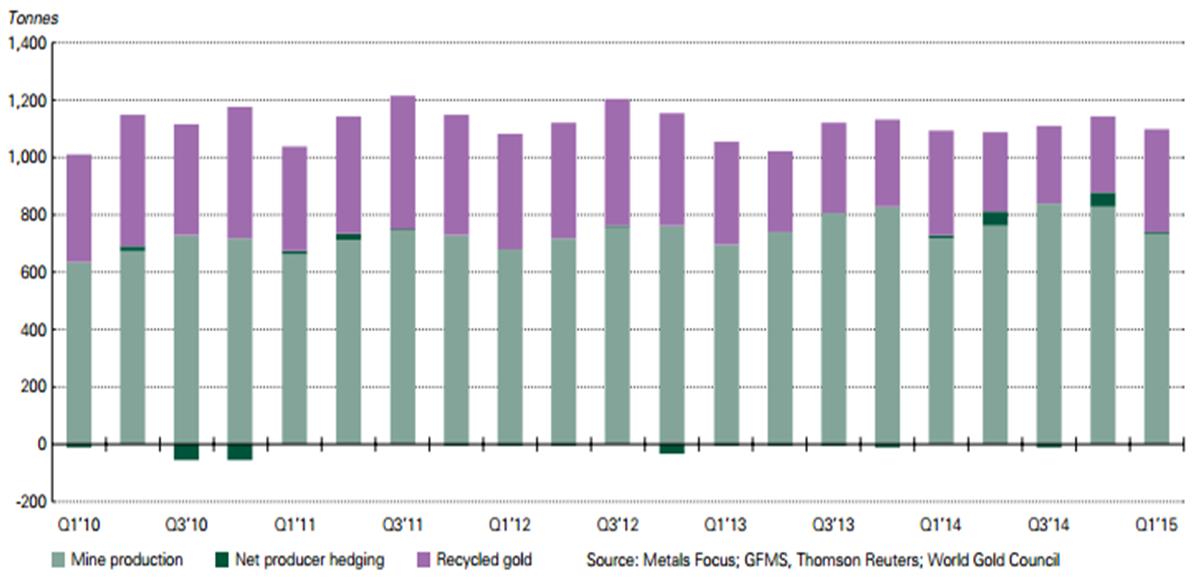

不過這不代表全球黃金的產量就會降下來,開採成本較高的礦區可能減產,但開採成本較低的礦區,卻仍然會增產,加上貴金屬化學活性低,工業回收度高,所以近年來,黃金的回收和礦區產量總和仍然維持穩定,每季大約穩定維持在1000〜1100噸的供給量。

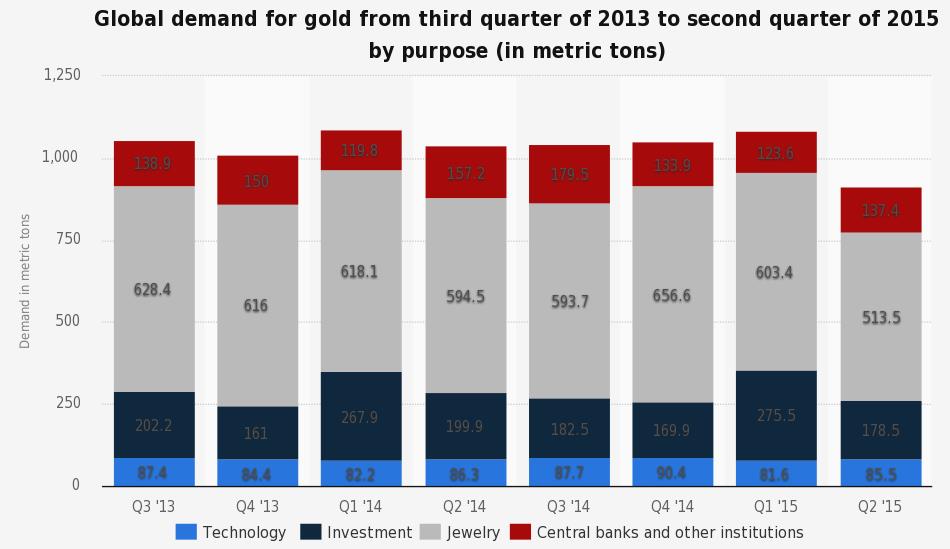

但全球黃金的需求量,2013年第三季以來沒有超過1100噸;2012年以來,大多數的時間,全球黃金的供需達到平衡,甚至是供過於求的情況。 2015年第二季,黃金首飾的需求更是比以往各季來得少,因為黃金價格持續維持低潮,而且持有黃金沒有類似外匯的利息收益,也沒有類似股票的股息收益,價 格不上漲,需求自然無法像2012年以前那樣激增。

換句話說,從供需平衡的角度來看,黃金暫時沒有從跌勢轉為漲勢的理由,頂多是跌深反彈的短期行情。

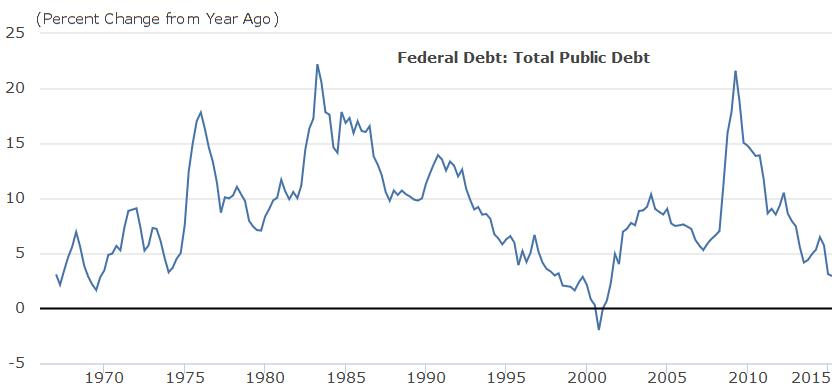

貴金屬要在總體經濟層面呈現漲勢,基本上必須有幾個條件,像是全球通貨膨脹劇烈、弱勢美元、美國國債年增率持續上揚等條件。但能源業在頁岩油開採新 技術下,天然氣和國際油價在2015年來到近年來相對低檔,原物料在強勢美元下維持相對弱勢,全球通貨膨脹短期內飆升不易,美國歷經Obama多年執政 後,政府債務的成長速度終於減慢下來,國債年增率逐漸縮小,彷彿1983〜2000年的局勢重演,這些前提下,黃金和白銀等貴金屬要出現漲勢的機率實在相 當低。

股神巴菲特把黃金視為「無法真正增值的資產」,因為黃金無法提供股利,也不會產生利息,只能透過價差來套利,也就是賭投資人認為黃金價格應該更高,所以你把黃金賣給他,低買高賣而獲利。但是這是只能在黃金多頭格局才能執行的操作策略,空頭趨勢下,貴金屬的投資效益相當低。

當然,未來黃金有可能再出現超越1,900美元的高價位,但那得等高通貨膨脹和美國債務成長率大幅攀升的環境再度出現。1980年代,黃金曾出現 750美元的高價;2011年,黃金則出現1900美元的歷史天價,兩個巔峰浪頭時間點相隔30年,下一波貴金屬高潮來臨時,很可能是2020年以後,就 算考量到,目前對美國利率的預測,大約是2018年才會到頂,換句話說,3年內美元都相對強勢,持有黃金更加不利。對於才剛經歷過貴金屬多頭的投資人來說,考量時間成本,繼續持有多年且沒有股息或利息的黃金,值得嗎?

Joe大你好,現在美國債務成長率大幅攀升且零利率,高通貨膨脹是可預期的,請問對黃金短期、長期的看法為何呢?

修正下上篇筆誤,是停滯性通膨而非高通膨。

我不看空黃金,但是我覺得黃金的套利效果可能沒有美國股市來的穩,原物料系列波動太大,末期很難預估