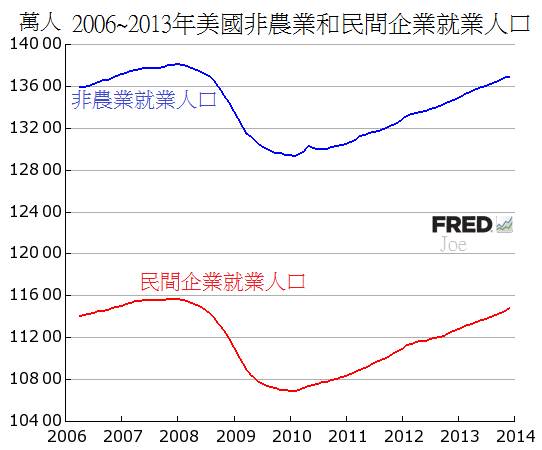

2008年美國爆發次級房貸以後,全球經濟進入大規模衰退,經過美國總統Obama數年來的改革,從能源業和製造業著手,讓美國產業結構重新升級, 美國逐漸脫離不景氣,包含服務業和製造業的非農業就業人口持續增加(圖一),距離2008年的高點已經不遠,民間企業的營運狀況也非常良好,2014年內就可以恢復次級房貸爆發前的就業水平。

圖一、2006~2013年美國非農業和民間企業就業人口

資料來源:FRED

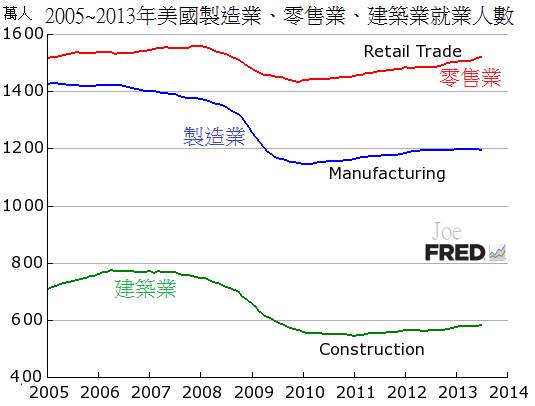

從圖二可以知道,美國次級房貸受創最重的建築業,經歷2011年的最低潮以後,雖然建築業還有200萬以上的失業人口,但已經逐漸恢復,製造業是美國總統Obama的改革重點,2010年以後已經逐漸在復甦,而象徵民間消費的零售業,其就業市場也逐漸好轉,整體來說,美國就業市場已經恢復到成長的軌道,美國政府可以進入下個階段的產業政策,Obama在美國國會發表2014年的國情咨文,演講中有這段話:

Americans understand that some people will earn more than others, and we don’t resent those who, by virtue of their efforts, achieve incredible success. But Americans overwhelmingly agree that no one who works full time should ever have to raise a family in poverty. I asked this Congress to raise the minimum wage, higher wages as the smart way to boost productivity and reduce turnover. It will give businesses customers with more money to spend.

美國人理解那些高收入者,我們不會嫉妒那些用自己的工作成果創造了令人難以置信的成功人士。但是大多數美國人認為全職工作養家糊口的人不應該處在貧窮中。請求國會提高最低工資,把提高員工工資看作是提高生產效率和降低員工離職率的方式,讓企業的客戶們有更多的錢消費,Obama希望全面提升就業薪資,藏富於民。

圖二、2005~2013年美國製造業、零售業、建築業就業人數

資料來源:FRED

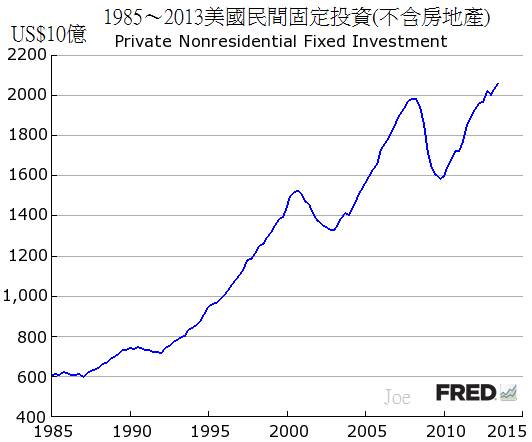

圖三、1985~2013年美國民間固定投資(不含房地產)

資料來源:FRED

受益於美國就業成長,人民有穩定收入的人數逐漸增加,民間消費也持續增加,從2010年以後穩定成長的民間消費,讓企業在2013年願意擴大投資,房地產以外的民間投資終於擴大成長(圖三),未來數年,民間消費和民間投資的經濟成長雙引擎全面啟動,效果非同小可,一旦消費和投資帶動起企業融資和金融業,美國國內的通貨膨脹勢必會再揚起(圖四),當通貨膨脹年率超過2%,那麼美國類似中央銀行的貨幣機構,就會把2009年以來所印的鈔票,逐漸收回到央行手中,避免貨幣浮濫造成惡性通貨膨脹。

圖四、2009~2013年美國通貨膨脹情況

資料來源:美國經濟預測局 / Joe製圖

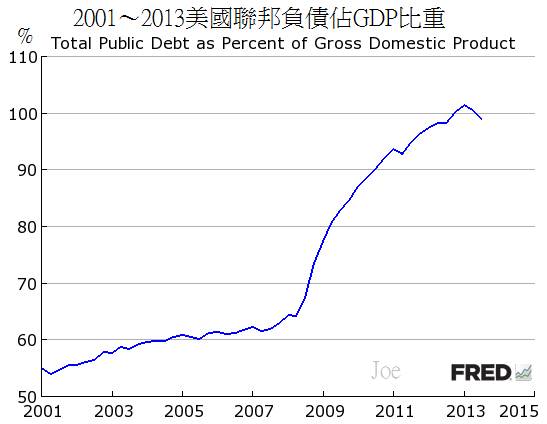

圖五、2001~2013年美國聯邦負債佔GDP比重

資料來源:FRED

2000年以後,美國政府向全世界舉債,債務佔美國經濟GDP比重持續擴大(圖五),Obama上任以後,擴大舉債挽救經濟,直到2013年,才逐漸刪減政府支出預算,降低負債比重,並且在2013年底逐漸減少印鈔的政策,預估2014年內,美國就會結束印鈔政策,最快2014年底就會啟動升息,抑制通貨膨脹。

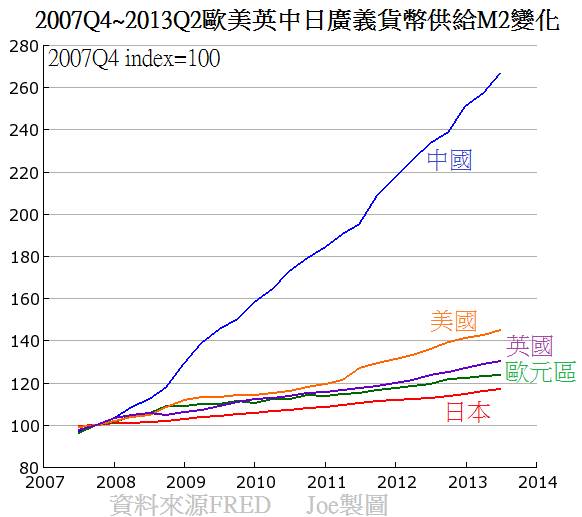

圖六、2007Q4~2013Q2歐美英中日廣義貨幣供給 M2 變化

資料來源:FRED / Joe 製圖

圖六顯示,除了美國以外,英國、歐元區、日本等大型經濟體,過去幾年也都在印鈔,中國印鈔量更大,超過美國、英國、歐元區、日本的總和,這也是中國過去幾年,國內通貨膨脹始終居高不下的主因之一,但美國回收資金最大的副作用在於,美國未來會像一個巨大的磁鐵(圖七),把全球資金都吸引到美國這個區域。

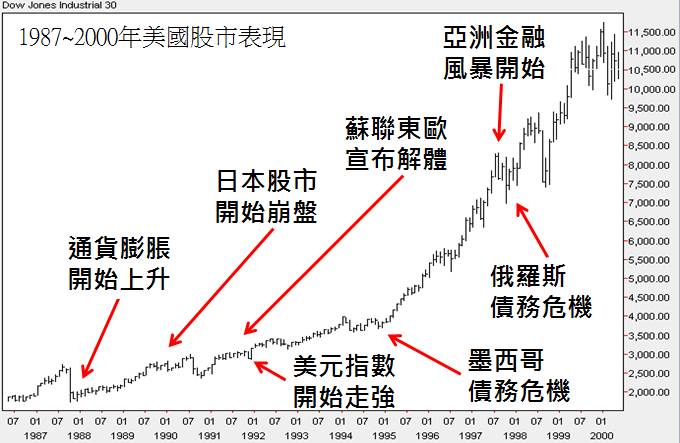

圖七、1987~2000年美國股市表現

Joe 製圖

1990年代,美國經濟逐漸起飛,進入網路科技時代,1994年美國開始升息循環,當時日正當中的日本和蘇聯從1990年 以後大幅衰退和解體,全球資金大量湧入美國,因為美國是當時最有投資價值的資本市場,資金從日本和蘇聯流出後,美元開始明顯上漲。1995年墨西哥爆發債務危機,原本投資墨西哥的資金轉移到美國,1996年爆發亞洲金融風暴,原本投資東亞和東南亞的大量資金撤退到美國,熱錢大量流出新興市場,金融掮客索羅斯趁機放空東南亞各國貨幣,1997年俄羅斯發生債務危機,因為償還債務的資金無法到位,而全球大量流入美國的熱錢,讓美國股市道瓊指數,從1990年代 3000點,大幅飆漲到1999年的11500點,美國隨後爆發網路科技泡沫。這個歷史告訴我們,當美國經濟復甦,回收美國國內資金的同時,對美國以外的國家所造成的負面影響。

2012年下半年,美國類似央行的貨幣機構,聯準會(fed)從釋出減少印鈔訊息,到宣布正式減少印鈔,逐步縮減量化寬鬆(QE)的步調, 每月購債規模從850億美元縮減為750億美元,然後逐步下降,拉丁美洲的阿根廷、南非、土耳其和經濟體質較差的新興市場,立刻出現貨幣重貶的情況,彷彿歷史重演,美國又開始像1990年代的資金大磁鐵,隨著經濟復甦,把全球資金吸引到美國,到2014年年底,一旦升息啟動,全球新興市場的資本市場是否會 受到重創,難以想像。

台灣沒有具備爆發力的產業 必須積極產業轉型

對於台灣來說,外國投資在台灣的資本,自然也會受到美國貨幣政策的影響,開始出現流動,熱錢的目的就是投資或炒作來達到金融獲利的效果,1997年亞洲金融風暴時,台灣受創較淺,主因在於,台灣資本市場在當時仍然有潛在的投資爆發力,只要有投資誘因,熱錢就會留在台灣。但2014年的台灣,和過去早已大不相同,台灣國內目前沒有明顯具備爆發力的產業,如果沒有投資利潤,台灣其實和脆弱的新興市場差異不大,唯一的利多是台灣有大量的外匯存底,央行可以有效維持匯率的穩定性,避免匯率快速貶值,但如果台灣持續沒有產業經營高利潤,那麼國際熱錢仍然會流出,只是快速流出或是緩慢流出的差別,過去的歷史可以給我們借鏡,2013年下半年以來的新興市場也給台灣借鏡。

台灣必須積極產業轉型,讓全世界看見台灣國內的產業成長潛力,這才是吸引熱錢最有利的工具,美國經濟尚未復甦以前,新興市 場不用擔心美國獨佔全球資本,大家可以雨露均霑,但是當美國經濟已經具備潛在爆發力時,美國貨幣政策的改變已經在告訴世人,美國這個過去的經濟巨人,再度站起來了,當一個人從滿水的浴缸裡站起來,可以想像浴缸裡的水面會突然急速驟降,新興市場就像是在水面上航行的小船,台灣也是其中一艘,難以不受影響,如 何事前避免未來資本市場在台灣大動盪,政府應該把眼光看得更遠,從改善台灣產業做起,最快2014年底美國可能就會啟動升息,新興市場剩沒多少時間,台灣或許是體質較穩健的小型經濟體,但應該未雨綢繆,提前預防。

文章內容來源

http://www.naipo.com/Portals/1/web_tw/Knowledge_Center/Editorial/publish-142.htm

頭香!

雖然美國獨強.

但新興市場 巴西 中國 東南亞 已到歷史低點 再跌能跌到哪去呢

現在買進 放長期 應該也可以吧?

版主回覆:(02/21/2014 03:18:07 AM)

富貴險中求,呵

謝謝joe的分享