ETF(Exchange Traded Funds)介紹

ETF本質和股票一樣,在證券交易所掛牌上市,投資人可透過任何合法的證券經紀商買賣,買賣交易方式和股票相同。

ETN(Exchange Traded Note)介紹

ETN和ETF並不相同,這是無抵押擔保的債券,ETN跟ETF一樣存在市場風險,但由於ETN是由發行機構承諾投資人ETN追蹤指數的報酬率,由發行機構對投資人做出承諾,因此投資人要完全承受發行機構的信用風險。至於ETF不會有「信用風險」,投資組合完全透明化,因此投資ETF較有保障,投資人投資ETN擇要控制適當比例,降低投資風險。

基本上分為下面這些種類

1.股票ETF:主要投資於股票市場。

以投資區域可畫分成

全球型,包括全球各區域或是跨區域的ETF。

區域型,包括:北美、拉丁美洲、亞洲、中東、歐洲、新興歐洲、紐澳等ETF。

國家型,包括:美國、俄羅斯、中國、墨西哥、巴西、印度、泰國、印尼、越南、台灣等各個國家。

以產業類別可以分為

能源、金融、科技、醫療、消費、公用事業、房地產、電訊、營建、航運等各種產業ETF。

2.債券ETF:主要投資於各種類債券。

以投資等級可畫分成

公債、投資級公司債和高收益債ETF

以投資標的來看,有資產抵押債ETF、可轉債ETF、新興市場債ETF、通膨指數債券ETF等。

3.匯率ETF:主要連結匯率或相關指數。

與「單一貨幣」做連結,包括:日圓、美元、英鎊、歐元、紐幣、人民幣、印度、俄羅斯、巴西、南非等貨幣ETF。

與「一籃子貨幣」做連結,包括:十大工業國貨幣指數ETF。

4.商品ETF:主要投資於商品原物料市場。

商品ETF,綜合原油、貴金屬、基本金屬、農產品等原物料的ETF(DJP、DBC)。

能源ETF,包括:石油、天然氣等ETF。

貴金屬ETF,包括:黃金(GLD)、白銀(SLV)和鈀金(PALL)等ETF。

工業金屬ETF,包括:基本金屬(JJM、DBB等)、銅(JJC)、鎳等ETF。

農產品ETF,包括:綜合農產品(JJG、GCC、DBA等)、牲畜商品(COW、UBC)、棉花(BAL)、玉米(CORN)、咖啡(JO)、可可(NIB)、11號糖(SGG)。

有美股證券帳戶,就可以交易在美國上市的ETF,交易相當方便,ETF和股票最大的差異在於,買進一檔ETF相當於買進一籃子證券,有效分散單一標的風險,避免單一標的價格大起大落的情況。

ETF商品涵蓋全球各資產類別、各個市場、能源、黃金、基金金屬、房地產、匯率、各個產業,包括股票、債券都有ETF可供投資,一些新興產業和特殊議題,如:博弈娛樂、環保綠能源、水資源、農產品、社會責任等也都有相對應的ETF,提供投資人選擇。

先聲明我並非任何券商打手,僅提供案例做解說,需要券商資料請看

選擇券商我在看線圖高效率賺外匯這本內容已有說明,文章中也有舉例哪四家券商在操作環境上算是比較優良的,其他常看見受到推薦的Scottrade和Firstrade,在國際交易評比中,基本上還有改善空間,券商選擇因人而異,可以自行判斷,以下是某券商的真實交易畫面

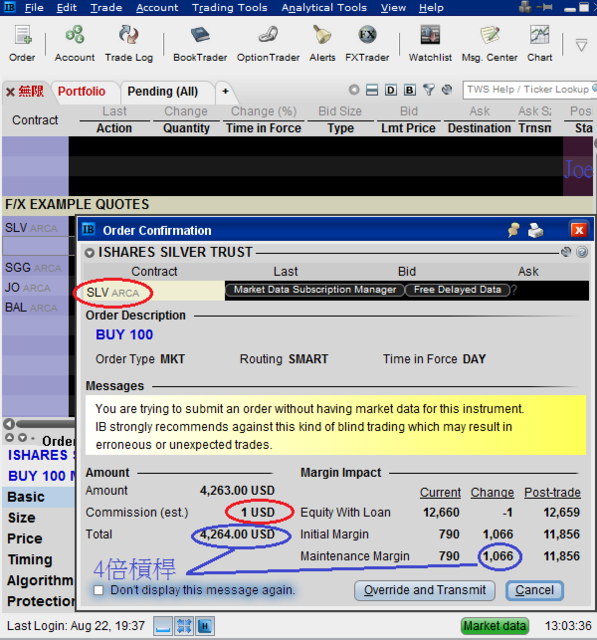

交易SLV ETF共100個單位,用當時的價格(MKT),可以看到紅色圈圈,佣金是US$1.0元(不限交易量),在這個系統中,交易US$4264的金額實繳保證金是US$1066元,所以槓桿倍數是4倍,SLV這檔ETF回檔25%以內,這張交易單都是安全的

(詳細介紹請看我-看線圖高效率賺外匯這本內容)

至於外匯保證金的部分,此券商佣金是US$2.50,等於交易EUR$20000,須繳的保證金是US$709,槓桿約40倍,還算是中等的交易環境

謝謝Joe大整理這麼詳細的資訊,已經買了您的2本書,正在拜讀中,

想請教的是…..如果是買ETF,Joe大建議的是I開頭的券商,那如

果是想投資外匯保證金,是否就是福匯FX那ㄧ家呢?

另外….我常聽到"做多GLD,放空SLV",這句話的意思是否是買進

GLD的ETF,然後賣掉SLV的EFT呢?

先謝謝Joe的解惑…

版主回覆:(08/26/2011 02:17:04 AM)

你說的做多和放空理論上合理,至於外匯券商的部分,我沒有任何建議,因為每個人喜好的操作模式皆不相同,我只是舉例I開頭券商當作例子,我並沒有推薦任何券商,我個人維持中立,我想表達什麼,大家心照不宣

Bid/Ask 的另一種標示是 Sell/Buy ,所以Joe大第二張圖上的買進/賣出

好像是寫反了?

版主回覆:(08/23/2011 02:13:35 PM)

已作修正感謝提醒,(Sell,Bid)(Buy,Ask)這樣才對

交易US$4264的金額實繳保證金是US$1066元,所以槓桿倍數是4倍

??

有足夠現金的話 也要用保證金嗎?

就算用到保證金 一般也只2倍

版主回覆:(08/23/2011 11:42:04 PM)

下單現金比例越少,風險越低

我看過別人建議要買交易量較大的ETF比較好

免得買不到賣不掉

什麼樣的數量才算是夠大呢

棉花咖啡比起金銀來說交易量小很多

它們的量算ok嗎

牲畜的看起來很小

版主回覆:(08/23/2011 11:57:41 PM)

操作你熟悉且有把握的產品,不是操作我有把握的產品

請教一下 國外券商的交易平台

能設停利停損點嗎 我意思是離開電腦或是關機 停損點設定依然還在 也可以設定一段時間這樣的停損單

史考特的 能這樣

而i開頭的券商能嗎??

版主回覆:(08/24/2011 12:21:39 AM)

可以啊,不然你下載模擬平台試試看

謝謝joe大分享

我本身是在 "s"開頭的那家開戶

不知道 有這麼多選擇性

另外 想請教板大一個問題

我有投資DBA

近來發現有一檔ETN(AGF)與DBA追蹤同一指數(Deutsche Bank Liquid Commodity Index – Optimum Yield

Agriculture Excess Return)的基金

AGF的追蹤誤差 大幅小於 DBA 應該是說幾乎一模一樣 績效差很多

是否ETN都有這個特性 就是追蹤誤差很小

而缺點就是 如你上述說的 風險比ETF大

ps:

DBA的發行公司:PowerShares Capital Management, LLC

AGF的發行公司:Deutsche Bank

版主回覆:(08/26/2011 02:04:18 PM)

AGF是追蹤25%黃豆+25%小麥+25%玉米+25%糖 ; DBA是追蹤12.5%黃豆+6.25%小麥+12.5%玉米+12.5%糖+8.33%瘦豬+11.11%咖啡+12.5%活牛+11.11%可可

內容物也不太一樣,只能說ETF比較有保障

joe大

上頭列的GCC應該是綜合商品類:

本基金的設計是為了複製Continuous Commodity Index的績效表現。Continuous Commodity Index是由17個商

品期貨合約組成,包含玉米、小麥、大豆、活牛、瘦豬、黃金、白金、銀、銅、可可、咖啡、糖、棉花、橙汁、原油熱原

油和天然氣。

JJG應該是ETN 而不是ETF

^^

我發現JJA JJG的績效都不錯 交易量也都還算ok

請問槓桿倍率可以調整嗎?因為是新手,想先從低倍率的環境開始~

版主回覆:(08/27/2011 05:08:16 AM)

http://www.100forexbrokers.com/fx/broker_results.php

你可以找找看是否有適合你的券商

Joe 若是您有空方便的時間 可以分析一下DAX? 已經跌得很深了 目前虧損超過20% 不知該如何操作了

不知道該等低點加碼? 或是反彈逃命 反彈的話請問那個位置較適合?

謝謝!!

版主回覆:(08/27/2011 02:02:19 PM)

暫時不適合再加碼DAX,如果資金還有30%以上,這些資金操作農產品如SGG或等GLD回檔作加碼,這樣風險比較低,但手上的銀彈務必維持在30%的水位,避免投資失去平衡

讚!

親愛的喬伊大

請問我如何在 IB 的 Trader Workstation 內自行調整槓桿呢

感謝您不吝賜教 …

版主回覆:(08/27/2011 05:26:47 PM)

無法調整槓桿阿,你有特殊需求就直接網路詢問客服人員,會比問我來的更快,我沒辦法調整那些設定

請問一下海外卷商需匯入一筆金額才可交易,那這些資金有無安全上的風險?比如券商倒閉….

版主回覆:(08/29/2011 03:46:14 AM)

券商會有信託銀行,就算券商倒了,資金和商品依然還在,假設日勝,寶錸,欲山證券倒了,但你在這些證券買的台灣股票會消失嗎,道理是一樣的

請問JOE大,IB每個月至少要交易10美元,像現在這個時候不適合進場(不做選擇權及外匯之下),那您通常如何避

免被IB收這10美元呢?

版主回覆:(04/21/2012 06:29:45 PM)

這是低消US$10元還好,假設一年有6個月不做任何交易,那麼大約浪費US$60,我評估過,要適當運用籌碼來分批進場,這是逼不得已的做法,整體上還是最省,以我自己為例,以往一年在玉山的外幣交易至少是NT$200~500萬,假設價差手續費是1%,那麼整體手續費早已遠過IB,這還不包含台銀的黃金存摺,所以雖然有閒置的時間,但IB可以省更多

我需要分批多次操作,所以單筆不限量的做法最理想,還有其他券商沒有低消,但是單筆交易費用較高,如果你不打算分批多次交易或者一年所有商品加起來總交易次數低於20次(假設每次US$6),那麼你可以考慮其他券商

可否請教有沒網站可提供公司和發行的etf之間的連結,譬如我想買mazda公司的etf,哪可查的到?又IB這劵商在網路開

戶,財政部可能查到稅嗎?可以退美國的稅嗎

謝謝

版主回覆:(04/29/2012 03:05:13 PM)

台灣政府課不到美國交易的稅,但美國會課30%的股息稅,可以額外申請退稅

這是Mazda的股票資訊

http://www.marketwatch.com/investing/stock/mzdaf

看了ETF的介紹,滿讓人心動的,請教一下:

1.ETF有像期貨一樣,有到期日嗎?

2.賣掉的話是不是就像股票一樣T+1 OR T+2日交割,不用像基金那樣要等數日或更久?

3.它可以當沖嗎

感謝老大或是善心人士的回答

版主回覆:(05/27/2012 07:51:04 AM)

ETF沒有到期日,可以當沖

您有哪篇文章介紹國外開戶和退稅手續嗎?

謝謝

請問JOE

如果固定有外幣的收入但不想轉換成美金

或所收入的貨幣有機會對美金貶值

用什方法可將此風險降低

買貨幣ETF是否可避免此風險

謝謝

版主回覆:(05/27/2012 07:52:55 AM)

沒辦法,因為這變動沒有規律可言

請問Joe

考不考慮寫一本ETF投資的介紹

有些搞不懂幾倍作多或放空的ETF風險

以及個別ETF包含的股票數量

謝謝

版主回覆:(05/30/2012 11:51:24 AM)

這個是資料查詢,有空再來整理了

如果有一筆澳幣定期存款想要避險

可否用ETF去避險勒

謝謝

Joe大你好,

想請問在TWS上,如何開槓桿買ETF,以及放空?

以往是現金帳戶,目前已升級為RegT。自行用SPY摸索,仍然只能以現金全額買進,找不到哪裡可以改設定。

多謝

改了以後系統會自動調整阿