Interactive broker平台介紹和投資策略說明會

很多投資人喜歡透過海外券商去配置股票和債券的資產配 […]

很多投資人喜歡透過海外券商去配置股票和債券的資產配 […]

在Interactive broker交易,因為單 […]

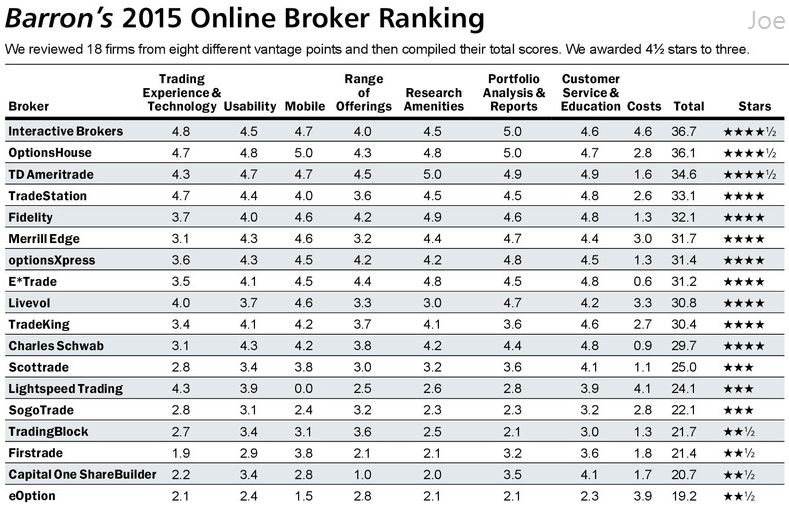

這是2107年Barron針對全球知名券商的評比 […]

即使我已經回答過這個問題,但依然很多人來問,關於海 […]

很多讀者來問我投資美股ETF的退稅事宜,其實那筆稅 […]

2015年Barron針對全球許多國際大型投資券商 […]

那些券商適合做交易,已經非常明顯,4.5顆星的券商 […]

全球能源產業ETF相當多,包含乾淨能源 […]

一般貨幣型ETF FXA:Australian D […]

有投資人來問Joe,他看好台灣夏天的消費市場,超商 […]

Copyright © 2024 | WordPress Theme by MH Themes