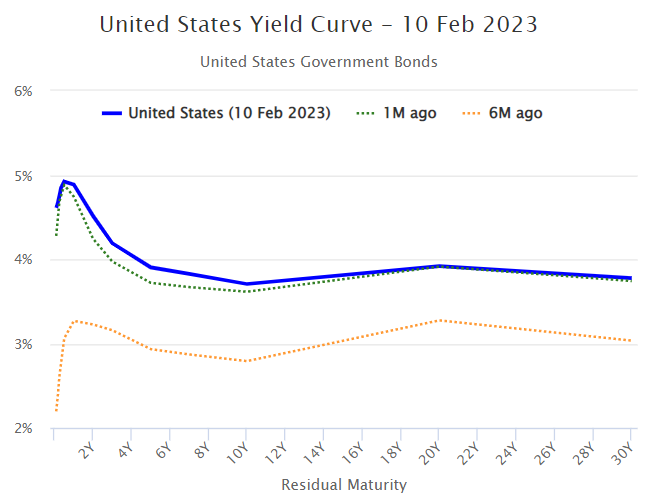

市場持續關注美債殖利率曲線倒掛的情況,因為這很可能象徵,美國經濟隨後要進入衰退的徵兆

「殖利率曲線指標之父」封號的杜克大學Fuqua School of Business商學院教授Campbell Harvey表示,1968年以來第九次殖利率曲線倒掛可能是錯誤訊號,美國經濟應可避開硬著陸,除非2022年太晚採取升息行動的聯準會(FED)將利率推升至過高水準,由於3個月、10年期公債殖利率曲線的模型已經廣為人知,如今開始影響行為,導致企業及消費者變得更加謹慎,而這種「風險管理」讓經濟較有可能軟著陸。

「殖利率曲線指標之父」封號的杜克大學Fuqua School of Business商學院教授Campbell Harvey表示,1968年以來第九次殖利率曲線倒掛可能是錯誤訊號,美國經濟應可避開硬著陸,除非2022年太晚採取升息行動的聯準會(FED)將利率推升至過高水準,由於3個月、10年期公債殖利率曲線的模型已經廣為人知,如今開始影響行為,導致企業及消費者變得更加謹慎,而這種「風險管理」讓經濟較有可能軟著陸。

Harvey認為,經濟進入低成長期,與模型預測一致,但是否會陷入衰退、他持懷疑態度,並說「經濟不太可能出現硬著陸。」不過,他不排除經濟可能溫和衰退。哈維說,殖利率曲線確實是有價值的指標,能正確預測成長將趨緩,至於是否硬著陸則得觀察其他資料。

美債殖利率曲線仍然維持倒掛的情況,從目前的經濟局勢看起來,fed沒有執行降息以前,美債殖利率曲線高機率會維持倒掛的情況,甚至利率要降到4.0%以下,所以按照目前的fed態度,2023年內,殖利率曲線大概都會維持倒掛的情況

除非市場改變氣氛,認為美國長期都可以維持在4%以上的利率水位,把中長期債券殖利率都大幅拉高,這樣長債殖利率才能高於短債殖利率,但目前看起來,2023年內難以出現這樣的市場共識

除非市場改變氣氛,認為美國長期都可以維持在4%以上的利率水位,把中長期債券殖利率都大幅拉高,這樣長債殖利率才能高於短債殖利率,但目前看起來,2023年內難以出現這樣的市場共識

發表迴響