我先前談過,在資金寬鬆的時代,自己的收入要跟的上自己追逐資源的速度,尤其是資本較少的年輕世代,雖然短期內買不起房地產,但盡可能存錢去長期投資美股,因為那可能提高你的收入成長速度,散戶有搏得追上房地產漲勢的機會

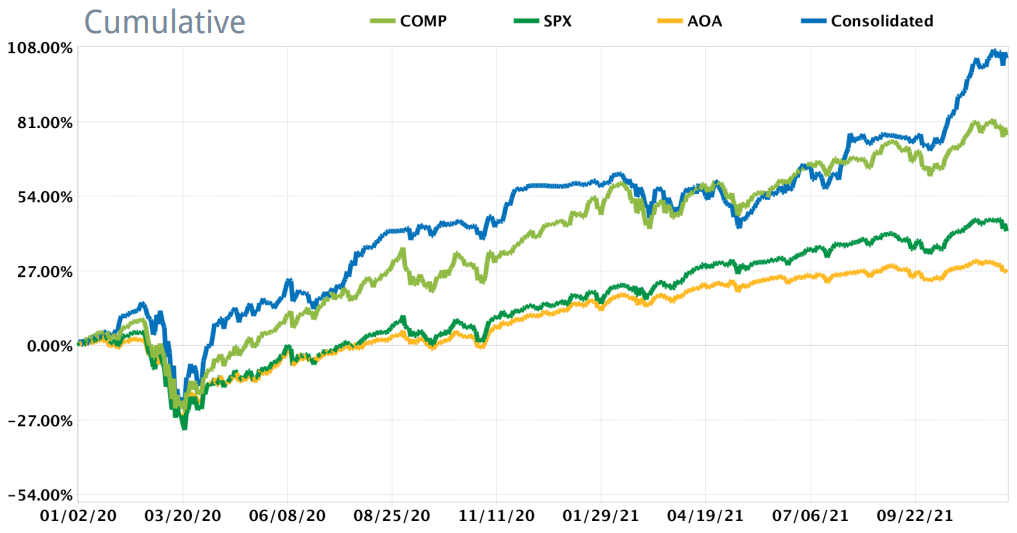

2020年初到2021年11月30號,美國S&P500累積漲幅就高達41.36%,也就是直接持有VOO、SPY、IVV之類的美國大盤指數ETF,期間什麼都沒做,資金帶給投資人的回報率就有四成以上

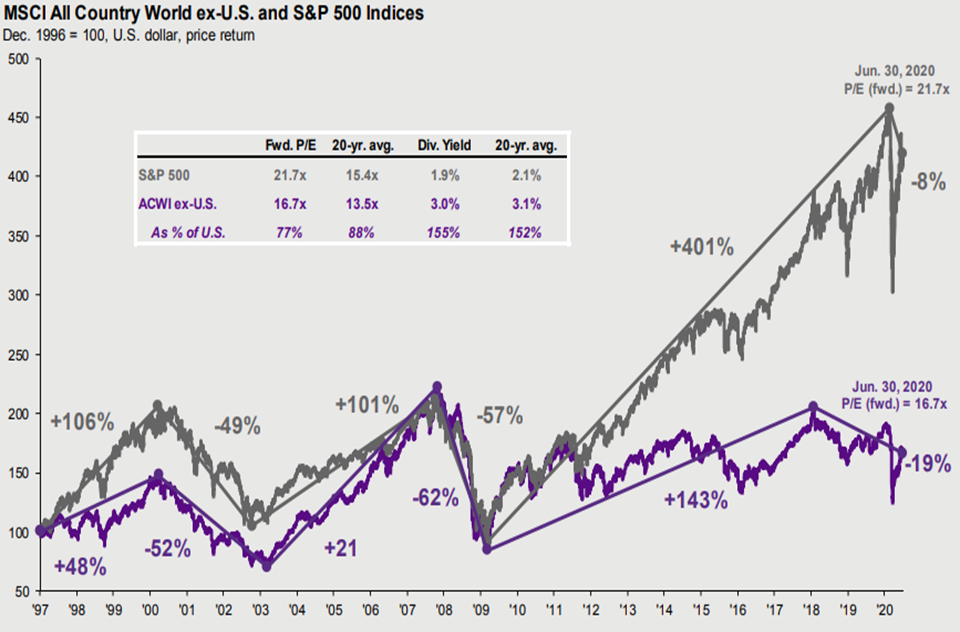

投資區域盡量集中在美國市場,我這幾年來的態度都差不多,美國企業在全球的競爭力和營運效益,很有機會持續和新興市場拉開更大的差距

投資區域盡量集中在美國市場,我這幾年來的態度都差不多,美國企業在全球的競爭力和營運效益,很有機會持續和新興市場拉開更大的差距

如果投資人跟我一樣看好未來數年人類的科技持續蓬勃發展,那也可以考慮投資在NASDAQ上更多的比重,一樣的時間軸,NASDAQ從2020年初到2021年11月30號,帶給投資人的報酬近76%,效益比S&P500更高,當然,過去績效不等於未來績效,我自己的主動管理部位,累積績效終於超過100%,運氣非常不錯

在資本高度寬鬆的時代,資金使用成本非常低,投資人應該盡可能避免持有太多現金部位,或者類似股債組合的投資組合,債的比重越高,效益反而越差,例如AOA只有很低的26.19%

其實現在已經有指數型ETF了,選股的策略已經簡化很多,就算不會看財報,不會看任何技術分析,不會看任何籌碼,只要很長的時間裡都是反市場情緒去操作,我個人覺得賺取資本利得並不困難

我自己從來不去做股債組合,因為股債組合唯一能打敗大盤的機會,只有美股走長空,但顯然的,美股百年來都是長多格局,我個人估計,21世紀也是如此

其實不同資產規模的投資人,他的投資策略是不同的,對於資本很大的人來說,股債組合是相對低風險的策略,他只要守成,然後有相對stable的收益就好,沒必要去冒高風險

套用André Kostolany說過的話,有錢的人,可以投機;錢少的人,不可以投機;根本沒錢的人,必須投機

如果我是沒什麼錢可以虧的投資人,我根本不會去選擇股債組合,那跟定存差不多,多賺不了多少錢,就算我遇到股災,資產大縮水,我其實也沒有什麼錢可以虧,我輸的成本相對太小了,而且本金很少的話,我若選擇「時間附加價值」低的操作策略,財富成長速度根本龜速

現在我可能是有點錢可以虧的投資人了,我還是不會去選擇股債組合,因為我根本不可能滿意那樣的報酬率,選擇怎樣的操作策略,那答案根本因人而異

年紀小的人最值得去冒險,因為每次輸的成本都相對小很多,而且人生還有很多時間可以去冒險,大部份投資人比Warren Buffett更富有的大概也只有時間這個資源,Warren Buffett那麼有錢了,活到現在還在冒險,你的錢也有它的「時間附加價值」,這由你自己決定,長時間下來,資產膨脹速度就會產生落差,你做了什麼決定,你都會得到你應有的報酬,你就值那些報酬,你開心就好

在應該冒險的時代,如果你選擇保守,那是否也是另一種風險?

發表迴響