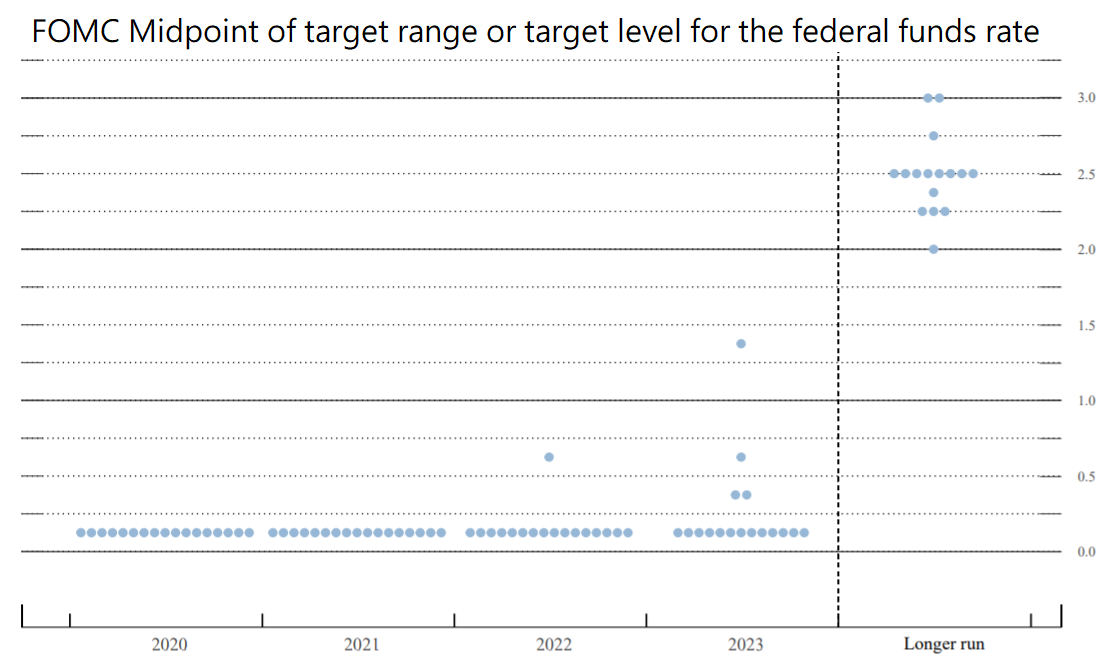

昨晚FED利率會議後,委員們的利率點陣圖已經出爐

看來疫苗+紓困案出爐以前,FED的決策都會相對保守,短期內也不容易緊縮貨幣政策了

這樣的證券市場和貨幣政策賽局還是跟先前3月的時候差不多

路線1:經濟差,股市暴跌,FED實施大規模貨幣政策救市

路線2:經濟差,股市暴跌,FED觀望不實施大規模貨幣政策救市,結果經濟差,股市繼續暴跌,FED不得不出來大規模救市

現在局勢變成

路線1:經濟無法加快復甦,只好通過紓困案通過,然後等待疫苗誕生,股市大漲,FED才有機會緊縮貨幣政策

路線2:經濟無法加快復甦,沒有通過紓困案通過,疫苗尚未誕生,FED只能維持寬鬆貨幣政策,股市跌不下去

現在這盤政治變數大,只能一部分股票+一部分現金,現金比例我看得高於50%,股票部位不低於20%,這樣應對會比較有彈性空間

https://www.federalreserve.gov/monetarypolicy/files/fomcprojtabl20200916.pdf

那现在应该急跌就买,急拉高就卖,区间整理是吗?

我認為NASDAQ爆跌到萬點以下,我自己才會考慮擴大加碼,否則只會用一小部分的資金區間短線操作

萬點以下就跌超過2成要加碼,跌超過3成不就像3月要梭哈了@@

大盤暴跌30%,其實這幅度不小了

昨天去JOE 大的分享會,有提到因低利率,債券ETF可能不是最好的與股票反向的避險商品:

JOE大建議直接配置”現金”與”UVXY”。

想請教UVXY (標的為VIX期貨)的缺點:

投入UVXY的錢,需將其視為”保險費用” (有時間價值減損),因長期持有必定會慢慢消耗歸零。

UVXY因”無法”長期持有,必須”短期”買入與賣出價差獲利,必須短時間(EX:數周內)正確判斷兩次,才有用。

若持有UVXY 遇到股災時,實際的可賣出的價格,與期望上的保護倍數,可能有落差 (每次股災情況一定不一樣;因股災時,成交量一定都很小,更何況是這種冷門商品,無法估計可成交價)。

若擔心低利率,債券ETF與股票”反向性”不足與債券ETF利息不夠,可直接放”現金”當避險部位,靈活運用。

結論:

不管是”做多”還是”做空” VIX,因皆”無法”長期持有該標的 (價值減損/波動大),只適合對盤勢有一定判斷的高手,且只可以”以小博大”,小部位衛星配置,不適合當成避險/做多的主力。

不知道認知是否有誤? 謝謝JOE大!

多頭末期,觀察VIX跌不下去的時候,持有小部位UVXY多方來避險,市場極高度恐慌的時候,分批進場放空VIX,然後透過UVXY來進行,只要部位比重壓低,我認為這樣的風險是可控的

效果可能比美債更好

你可以做空UVXY 就能長期持有啦

不過在高度恐慌的時候,要勇於放空UVXY,需要勇氣