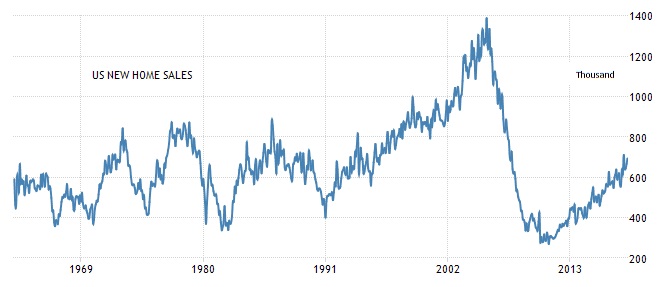

2011年,那是美國房地產價格很差的一年,美國新屋銷售剩下30萬棟(景氣好的時候,年化交易80〜90萬棟不是問題),然後歐洲剛好爆發歐債危機。美國在次級房貸大蕭條以後,受到歐債危機的牽連,民間消費一度陷入負成長,就業市場只比2010年稍微好轉,從美國政府公布的經濟數據來看,景氣真的是蠻糟糕的。

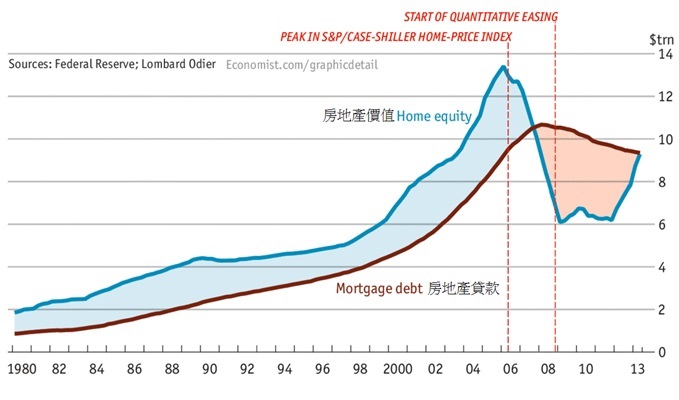

當時我問過幾位美國朋友,他們都感受到了經濟不景氣,周遭許多人都失業了,沒有收入,很多購屋者因為背負貸款,貸款負債額甚至超過房子本身的剩餘價值,房貸根本繳不起,這種潛水屋(房價減去房貸價值低於零),會給屋主帶來極大的經濟壓力,有經濟壓力就會抑制消費慾望,向來習慣把儲蓄花光的美國人,那幾年的消費慾望真是好壓抑啊!

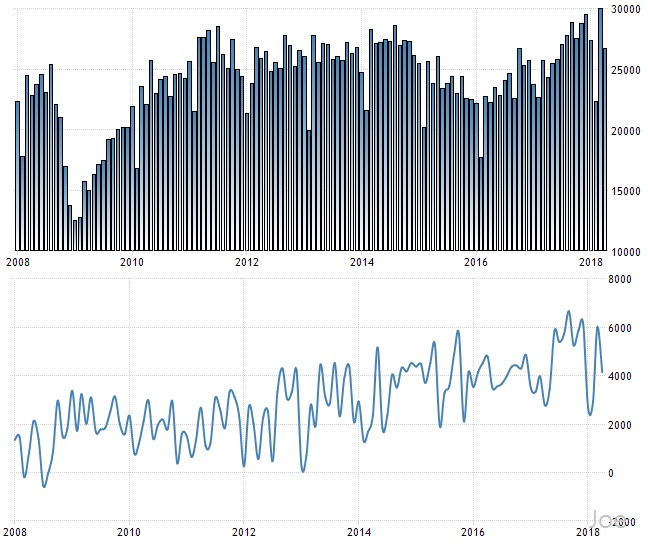

圖1:美國新屋銷售情況

圖2:1980~2013年美國房地產價值與房地產貸款

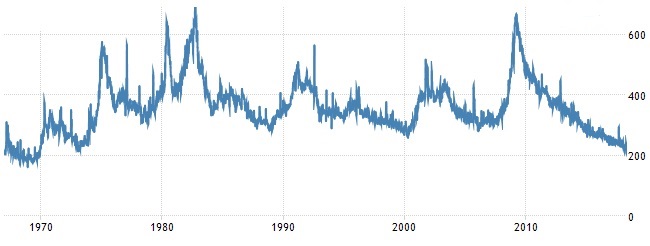

一轉眼,金融海嘯都過去10年了,連續數年我都有到美國實際居住,美國的房價一年比一年高,2018年的整體平均房價,已經創下歷史新高了,而且美國就業總人口也持續創新高,初領失業救濟金人數來到1970年的最低點,象徵企業營運好壞的美股道瓊指數,從2009年的不到7000點,飆漲到2018年的超過26000點。以外國人的角度來看,每一個統計數據都在告訴你,美國景氣可以說是十年來逐年好轉,但如果你問美國人,景氣是不是越來越好了,你聽到的答案,很可能會讓你出乎意料之外。

圖3:2006年至今美國S&P CoreLogic Case-Shiller 20-City房價指數

圖4:美國初領失業救濟金人數(單位:千人)

我是長年的總體經濟研究者,美國更是我最了解,研究最透徹的經濟體,我自認為比美國人更了解美國的實際經濟狀況。我觀察比對和分析大量的經濟數據,客觀地認為美國的經濟經過十年改善已經好轉了:企業釋出的職缺持續上升,全職就業人口持續增加,兼職就業人口達到天花板(2700〜2800萬人),無法再明顯成長,代表美國企業如果想僱用員工,只能選擇成本較高的全職員工,對於盛行資本主義的美國企業來說,如果景氣沒有變好,企業怎麼可能願意花更多支出成本,雇用員工?我的直覺就是實體經濟好轉了,連金融海嘯時期最糟的房地產業,現在都非常熱絡,其他產業自然不會差到哪去。

圖5:美國職缺數量(單位:千人)

圖6:美國全職就業人口(單位:千人)

圖7:美國兼職就業人口(單位:千人)

金融海嘯以後,美國房地產暴跌,已經買房的屋主財力重傷,甚至停損賣出手上的房子,2011年房市落底,人們當時不知道自己身處房市最低點,市場高度恐慌不敢購屋;等到2013年,景氣逐漸好轉,房市脫離險境以後,人們期待房市再次修正,可以進場撿便宜,不過直到2018年,房價創了歷史新高,但修正卻遲遲沒有出現,這是我住在美國加州地區的朋友,告訴我的親身經歷。

美國近年來,租屋的租金每年都會上調,在洛杉磯一個小家庭,租個Single house或社區condo,月租金2000美元是很平常的情況,不過每年月租金可能都會調升50至150美元不等以反映通貨膨脹,考量房價大概50〜100萬美元,租金其實是蠻大的支出。算起來買絕對比租划算,但是買家普遍想撿便宜,期待房市修正再進場,可是遲遲等不到房市的修正,不僅失去資金的時間效益,還要承擔越來越高的租金,已經買房但揹著龐大貸款的屋主,則是得面對美元升息的壓力,貸款負擔越來越重。

相對於收入的微幅成長,加州地區近幾年的物價、保險費用、醫療費用、租金、教育費用,成長反而相對明顯,人們面臨的生活支出壓力,其實絲毫沒有減少,美國其他州的大城市,或多或許也都有類似的情況,每當我問住在美國地區的朋友們,美國景氣有沒有好轉,他們大多都感覺,收入跟不上支出成長,景氣沒有那麼糟,但也沒有明顯好轉。

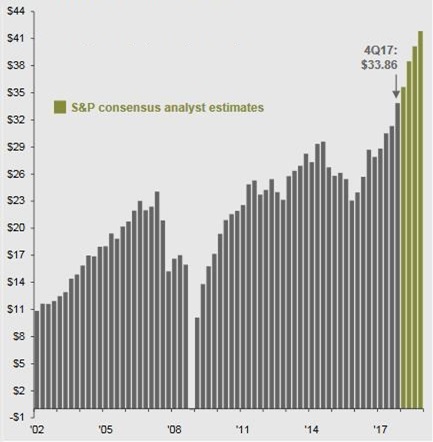

圖8:2002年至今S&P500企業每股獲利盈餘

對於我這個短期到美國逗留的外國人來說,每年到美國的感受落差就很不同,最明顯的是公路越來越塞,車輛越來越多,很多熱門餐飲店的人潮絡繹不絕,雖然傳統量販店的消費人潮越來越少,但是網路購物的快遞業者,送貨可是越送越晚,人們的購物需求完全沒減少,只是傳統量販店被Amazon取代,成了展示櫃,消費者到量販店看實體商品,然後回家上網下單購物,旅館的訂房還是很踴躍,鄰近的拉斯維加斯賭城熱鬧程度也沒有減少。

在我眼裡,美國加州的景氣可是越來越好了,只是加州的大多數當地居民,很可能不那麼認同,尤其是共和黨的川普(Donald Trump)上台後,民主黨大票倉加州對美國前景感到悲觀的比例更高了,但我還是認為美國實體經濟來到近年來最好的狀態,S&P500企業每股獲利盈餘都創新高了,而且是比2008年成長非常多的狀態。股市有可能短期高估,但可不會長期高估,如果美國的整體經濟環境沒有改善,美國人的消費力無法支撐企業的營收和獲利,那麼證券市場會很快的戳破股市泡沫,不會是連漲十年的榮景。

唯一能解釋為何統計數據,和美國大多數居民的感受落差如此大的理論,大概就剩貧富差距了,尤其是貧富差距極大的美國,景氣成長所帶來的經濟成長果實,肯定不會雨露均霑在每位美國人身上,而是集中在少數人身上。廣大的中產階級,能享受到的經濟成長已經不那麼顯著,社會底層的人們,更是無法感受到景氣成長,股市的上漲和房市的好轉,基本上與他們無關,微軟創辦人比爾蓋茲(Bill Gates)和美國社會底層人們財富差距最小的時候,肯定是在金融海嘯時期,隨著景氣越來越好,比爾‧蓋茲(Bill Gates)的財富成長速度,會遠超越社會底層的人們。

圖9:台灣月出口(上)和貿易順差(下)情況(單位:百萬美元)

這樣的情況不只發生在美國,台灣股市已經上漲到十多年來的最高價位,維持在萬點之上即將滿一年,但是讀者到台灣各縣市,詢問坊間人民的意見,我想大多數人會抱怨,台灣經濟不景氣,景氣遠不如以往,這麼多年來都沒有成長,但事實上,台灣經濟成長最重要的是出口,出口加進口佔GDP比重超過130%,從台灣出口就能看得出來,全球景氣其實很不錯,因為全球景氣如果不好,進口消費力疲弱,台灣的出口不會好,2018年甚至單月出口逼近300億美元,這是台灣歷史最高數據,而且貿易順差跟以往相比,其實又提升一個等級了。

台灣企業的營運效益其實是成長的,而且台灣民間消費的成長也相當穩定,比人口年增率還高,這時候就可以看出來,到底經濟有沒有不景氣,當然,對於大部分的中產階級以下人民來說,經濟成長肯定是無感的,我不只在台灣和美國感受到經濟數據和人民聲音的落差,在澳洲和新加坡,我也有類似的經驗,從經濟數據和外國人的觀察,總覺得當地的經濟成長比以往來的好,但是長年在當地生活的居民,對於經濟改善大多無感,這樣的落差,大概全世界都存在。

http://www.naipo.com/Portals/1/web_tw/Knowledge_Center/Editorial/IPNC_180516_1502.htm

貧富差距拉大而堆積有錢人的財富……..感覺好悲哀…….可是這就是適者生存的世界競爭不是嗎………..

現實就是如此

貧富差距過大後,錢都在富人手裡,只要他們不花夠多的錢,將形同通貨緊縮,到時候搭配金融動盪,貨幣政策效果會很差。

只要有溫和通膨,人們就會消費,富人會做更多的非必須型消費,no worry