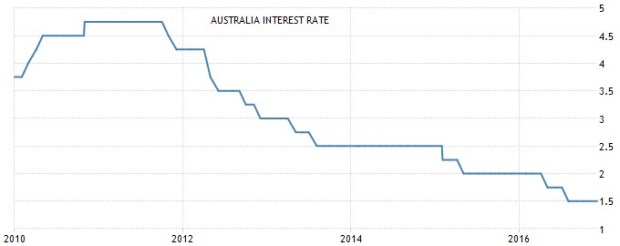

2011年以來,隨著原物料行情消逝,加上美國聯準會(Fed)的升息預期,全球非美元貨幣全面下跌,過去像是澳幣、紐幣、南非幣等高息貨幣,因為 國際局勢驟變,加上全球通貨膨脹在2015年降到相當低的水平,2016年第一季,許多國家央行更擔心,跌破30美元的國際Brent和WTI原油油價, 可能引導全球陷入通貨緊縮,先後持續實施調降利率,進入長期降息循環,以澳洲為例,2011年至2016年底,基礎利率從4.75%下降到1.5%,同期 紐幣利率1.75%、歐元0%、英鎊0.25%、美元0.5%、加幣0.5%,相對於台幣利率1.375%,台幣反而變成相對高息貨幣。

澳洲基礎利率

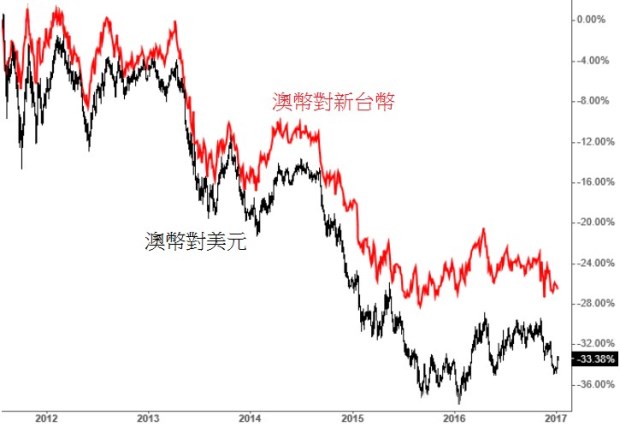

不斷降息的澳幣,匯率對美元和對台幣持續下跌,2016年初,澳幣兌美元價格自歷史高點重挫36%,幅度相當驚人,對台幣一度也有28%的重挫,許多投資 人從2011年高點一路攤平,透過利息收益彌補匯差虧損,無奈匯差的虧損速度遠超過利息收益速度,越來越不受投資人重視。

不過隨著澳幣的價格持續走跌多年,高於市場應有價值的情況已不那麼明顯,從澳洲的一些經濟狀況來看,澳洲央行的貨幣政策或許能有新的改變。

澳洲通貨膨脹率

澳洲GDP年度成長率

澳洲企業營運獲利狀況

澳洲經過2016年低度通膨環境後,2017年可望受到低基期效應而推升通貨膨脹,澳洲央行可望暫時結束降息循環,甚至有機會轉為升息,不過澳洲2016 下半年經濟成長並沒有很理想,估計最快也要2017年下半年後才有機會升息,短線上只能預估,澳洲景氣近年來最糟的時刻,很高機率在2016年已經撐過去 了。

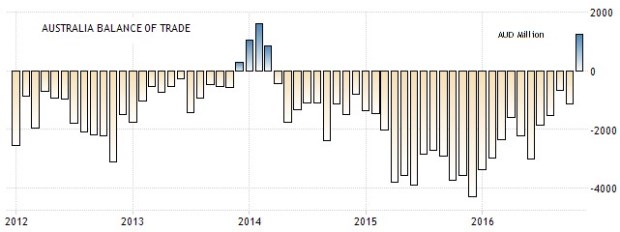

澳洲貿易順逆差

隨著全球景氣在2016年築底復甦,2017年全球主要國家的民間消費可望有所成長,這對澳洲出口業來說,很有機會跟著受惠,澳洲近期的出口成長,已經讓澳洲長期的貿易逆差轉為順差,不過時間還不夠長,必須等待更多貿易數據出爐,才能確定澳洲的貿易順差可以成為新的趨勢,最快也是要2017下半年,澳洲貿易順差有利於澳幣維持相對強勢,如果屆時景氣有更好的復甦,澳洲央行可以實施升息,只要市場再度恢復,澳幣兌美元利差擴大的趨勢,那麼澳幣的升值趨勢就能再度出現。

外幣投資可以密切關注2017年上半年的澳洲經濟狀況,在美元第四次升息後,歐洲央行於2017年年底很可能實施縮減QE的政策,貨幣政策由鴿派轉為鷹派,當然速度還是會很緩慢,但會有越來越多非美貨幣央行,跟進貨幣政策改為鷹派的步調,美元在匯率市場上,會逐漸面臨壓力,澳幣和紐幣等國家帳務體質較健全的貨幣,很有機會對美元止跌反升,對於澳幣的長期投資人來說,2017年是相當重要的一年,如果趨勢反轉順利出現,那會是不錯的投資機會,當然2017年上半年是個觀察期,澳洲經濟得有好表現才行。

http://wealth.businessweekly.com.tw/GArticle.aspx?id=ARTL000079343&p=0

似乎澳洲的房地產和負債情況也不樂觀.

謝謝

請問Joe大,相較澳幣,南非幣是不是比較沒有樂觀的理由?

其實我覺得日幣長線上比澳幣和南非幣都好

本想想法,要做多澳日。听joe一说,就要三思了。

請問

初估日圓若升值

第一波有機會落點在多少??

110 ??

105 ??

JOE,

破底翻是否會越過前高125?

我想至少要有110以下的機率不小

我是澳洲打工回來的,目前手握3萬澳幣,眼看匯率一路從我出發澳洲的28到現在的22.6,雖然說我的3萬澳幣是賺的但還是感受到財產縮水,短時間也不會想換回台幣,目前解套方法是丟銀行定存,解約也不會賠,但行員推薦新光人壽澳富壽險躉繳第4年回本,利率平均3.8%,推薦嗎?

壽險的話,我其實不是很建議

請問 Joe:作多的話美元&澳幣,哪個較佳?

長期投資可以考慮買FXA

這種也會扣30%稅嗎?

股息要扣稅

Joe 請問是這個嗎?

Guggenheim CurrencyShares Australian(NYSEARCA:FXA)

不過交易量太小是缺點,比較適合長線投資人