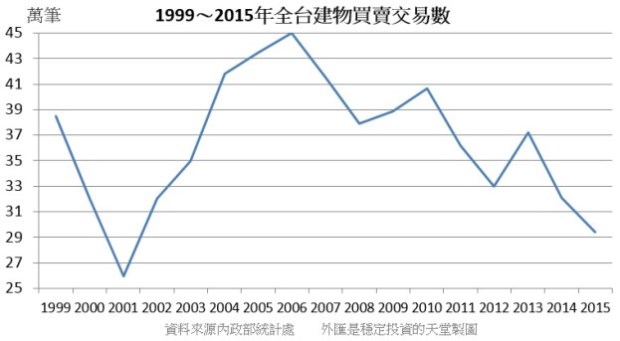

2014年以來,台灣房地產從歷史巔峰開始往下墜,房地產交易量也陷入2002年以來最低迷的一年,量價齊跌,許多房地產投資人開始找尋其他國家投 資標的,最熱門的莫過於東南亞,從馬來西亞、柬埔寨、泰國到越南,甚至英國,都有仲介業者打廣告,推廣海外房地產投資,不過各國房地產有在地因素,還有匯 率波動的風險,投資人事前要研究的投資規劃可不少。

東南亞相對於歐美,民主化相對低弱,政商關係往往會影響國家房地產長遠發展、在境內各地區產生落差,還有工業區、商業區、住宅區等產業規劃是否完善,歐美 國家因行政、立法、司法規範相對完善,哪些地區要發展哪些產業,一旦確立了,較不容易翻盤,如果沒有誇張大肆炒作房地產的情況(2016年8月,加拿大卑 詩省政府就宣布對溫哥華地區的海外房地產投資者徵收15%額外的房屋轉讓稅,溫哥華市政府同時宣布有權向閒置房屋業主徵稅,提高那些不經常在溫哥華居住, 卻持有房產的中國投資客持有成本,讓更多閒置房屋出現到租賃市場),政治因素讓房地產趨勢出現變數的機率較低,已開發國家通常是透過稅制來調控房地產市場 熱度,而且實施前會先跟地方團體溝通過,所以「意外」政策通常不意外,可以事前預期判斷。

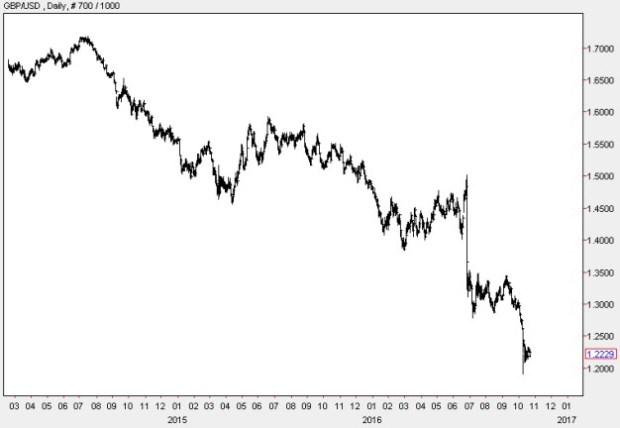

英鎊兌美元匯率

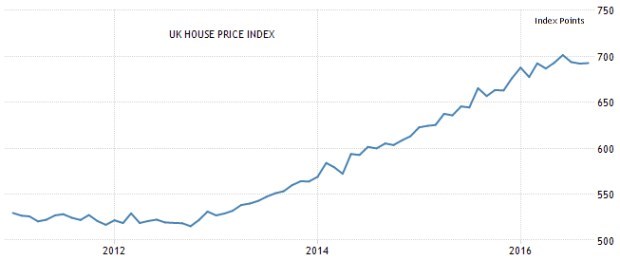

匯率風險評估難度則相當高,甚至遠大於評估當地房地產的趨勢,以英國地產為例,如果投資人在2014年台灣房地產轉為下跌趨勢後,才切到英國投資房地產, 英鎊兌美元一度暴跌約30%,就算是2016年英國脫歐公投前,才轉入投資英國房地產,最大匯率虧損至少也有18%以上,就算英國房價漲勢凶猛,考量匯率 因素,不考慮行政和稅務成本,整體報酬換成台幣計價仍會虧損,所以匯率因素不可忽略。

英國房地產價格指數

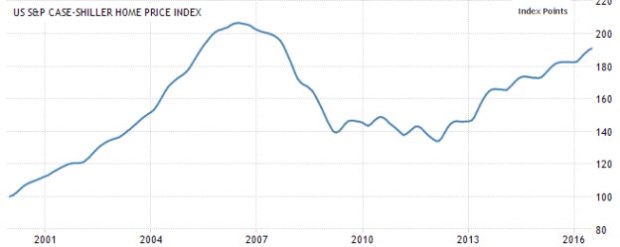

未來5〜20年相對最穩定的房地產投資地區,理論上會是美國,雖然美國在2006〜2012年因次級房貸危機一度大跌約三分之一,但經過一波大洗牌後,美 國房地產反而進入新的上漲循環,從2012年到2016年,美國整體房地產價格指數已回升到距離歷史高點不到10%的落差,房地產業最低迷時刻不僅已過 了,甚至有可能迎向新一波漲勢。

美國S&P Case-Shiller房地產價格指數

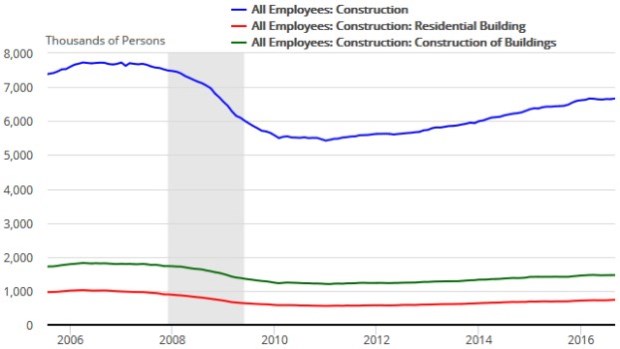

美國目前主要的銷售市場仍在中古屋銷售,不過美國本土人口和外國移民數量持續飆升,原本的房地產供給已趕不上市場需求,加上次級房貸導致美國景氣數年低 迷,過去在美國製造業和建築業的許多墨西哥低薪工人數量不增反減,因為墨西哥過去數年的就業市場其實相當熱絡,2014年以前的薪資普遍有所成長,所以墨 西哥人與其離鄉背井前往美國就業,不如留在墨西哥打拼,結果美國近年來的建築業工人供不應求,建築業平均時薪持續成長,許多數據顯示,2012年以前美國 房地產業受限景氣低迷,不敢擴大雇員和投資,2013年以後生產房子速度趕不上供給速度。

200508〜201609美國建築業就業人口(千人)

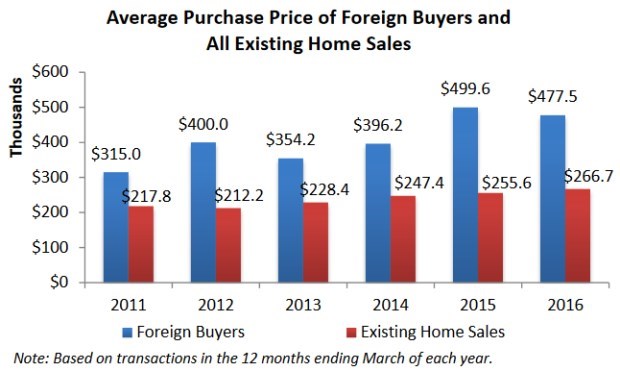

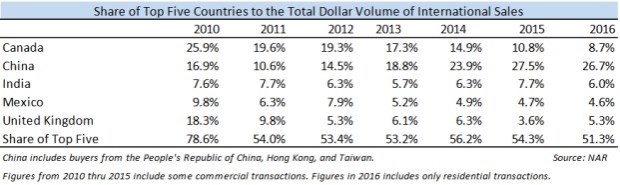

即使美國聯準會已決定讓美元進入升息循環,不過美國製造業和能源業復甦相當緩慢,而且升息預期勢必會引導國際美元上漲,對美國出口業造成壓力,所以聯準會的升息速度勢必相當緩慢,這替美國房地產投資人爭取到更多緩衝時間,許多海外投資人也看到這些因素,近年來持續湧入美國購屋,外國人購屋能力甚至比美國人還高,主要來自中國、加拿大、印度、墨西哥和英國,尤其是中國,數量和金額年年增加,增加需求來推升房地產價格。

美國房地產中古屋平均銷售價格(紅)和外國人購屋平均價格(藍)

美國房地產海外投資人來源國

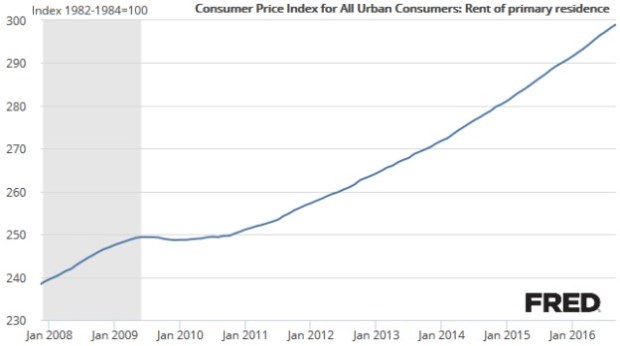

房地產供給趕不上需求,人們即使買不起房,還是得有地方住,於是租屋需求推升了租金,投資人購屋出租的報酬率持續提升,雖然租金必須納稅,但報酬率仍有較高機率比台灣高,而且這還不包含房地產潛在的漲勢效益,當然投資海外房地產免不了匯率波動的風險,所幸台灣長期以來經濟、產業、出口、匯率都受美國很大影響,所以美元對台幣的匯率,長年維持在一定區間內波動,避免大漲或大跌,所以投資美國房地產匯率風險相對低,國際美元如果大貶值,台幣長期還是會跟進貶值,縮小相對匯率波動,而美國政府對房地產和資本市場的控管,大多是投資人可預期的決策,不會有太大意外,雖然美國政府也會透過政策溫和調控房地產,但房地產價格趨勢變化主要還是來自自由市場機制,其實相當適合穩健的投資人。

2006〜2015年美國總人口

雖然美國人口結構也逐漸老化,2008年美國的人口紅利也耗盡,但強大的移民吸引力,近年每年的勞動人口和幼兒人口至少增加超過230萬人,完全扭轉原本的人口結構劣勢,就算美國嬰兒潮世代全面退休,長遠來看,美國人口紅利還是能維持下去,這對美國房價成長還是非常有幫助,整體評估下來,投資美國房地產,考量稅務和行政成本,雖然極不適合短期投資,但長遠來看,仍然是相當穩健的投資選擇。

請問JOE,若從ETFIYR、VNQ,來介入美國房地產市場是否合算?還是直接投資Reits基金就好。

VNQ短線受到升息和市場情緒的影響波動很大,和實體房地產投資還是有差別

請問Joe大,對一般人來說投資美國房地產門檻還是比較高,如果退而求其次,IYR是不是比較理想的標的,XHB近來受到網路購物影響,股價還是維持在弱勢