美元對台幣的匯率在2016年出現大趨勢反轉,從2013年開始,美元對台幣匯率價格自29.0連續貶值到33.8,2016年1月以後,台幣匯率 快速從33.8升值到31.0,許多媒體開始描述,國際熱錢來台炒匯,讓台幣大幅升值,但仔細觀察同時期全球貨幣,其實並非只有台幣大幅升值:

2015年12月,美國聯準會啟動近年來首次升息,並釋出2016年可能會再升息1%的預期,於是美元在2016年初升值到近年最高價位,不過隨著 全球經濟局勢發展比預期差,加上美元首次升息的預期效應,美元大幅升值,全球貨幣系統也受到極大影響,新興市場貨幣大幅貶值,人民幣也進入貶值趨勢,年中 又出現令市場意外的英國脫歐公投通過,聯準會的升息次數比原先預估降低,到2016年8月,市場預期聯準會在2016年有升息一次就不錯了,於是許多原本 跌勢兇猛的非美貨幣,在2016年跌深反彈,尤其是亞洲小市場貨幣,反彈力道相當強勢,所以台幣只是順著眾多小市場貨幣升值趨勢,並非特立獨行,這是全球 熱錢大規模流動,而非熱錢只鎖定台幣炒作。

201501〜201607美國核心通貨膨脹率

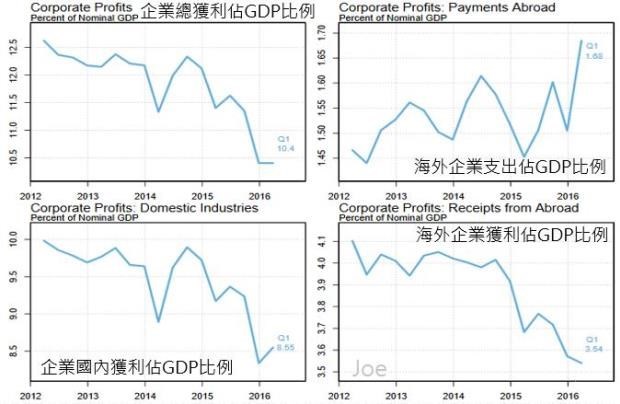

以往聯準會升息考量,是針對美國經濟狀況做整體評估,但2016年以來,全球經濟成長相當疲弱,國際油價維持低迷,美國能源業嚴重負成長,另外美元 升息會帶給市場拉抬美元價格的預期,而美國S&P500有相當大的營運比重是海外營收,強勢美元對美國跨國企業也造成相當大的衝擊,所以聯準會大 幅降低升息的速度。

同時,全球景氣在2016年陷入近年來相對低迷,歐元區、中國、日本、英國等接二連三執行相當寬鬆的貨幣政策,即使新興市場也不斷降息刺激經濟成長,如果美國聯準會在各國執行極度寬鬆貨幣政策之際,反向升息緊縮貨幣,雖然這對美國持續吸引國際熱錢的幫助相當大,但各國經濟成長恐怕會受到一定程度抑制,間接傷害美國企業的海外營收,這是聯準會不樂見的升息後遺症。

美國聯準會FOMC眾多官員中,過去幾年鮮少出現官員們對貨幣政策公開表態歧異度,像2016年落差這麼大的時刻,官員們對該緊縮貨幣和該維持寬鬆 貨幣,都有不少支持者,因為美國本身經濟表現並不差,民間消費成長相當穩定,服務業成長狀況相當理想,雖然製造業的成長動力明顯減弱,但最糟糕情況已經過 去,眼下美國經濟甚至有再度面臨房地產價格高漲的風險。

對美國來說,其實在6月就適合升息了,可惜隨著英國脫歐公投時間點越來越近,英國脫歐派和留歐派民調差距逐漸縮小,甚至脫歐派民調一度勝過留歐派,聯準會只好維持觀望,等到英國確定脫歐,市場已預期歐元區、日本、英國等勢必會繼續擴大QE,此時聯準會更難啟動升息。

但因為央行們暫時無法緊縮貨幣,證券市場反而趁勢暴漲,直到8月下旬,多國股市都出現近半年來最強勁漲勢,美股頻創下新高,在這前提下,美國聯準會官員對升息的態度,恐怕更難抉擇,不升息,資產泡沫越來越大;升息,對海外市場經濟副作用不小,同時美國總統大選將近,經濟環境該升息卻不升息,似乎有聯準會做利多給執政黨的情境揣摩,資本市場普遍預期聯準會在9月不會升息,會等總統大選後才升息,避免有干預政治之嫌。

目前貨幣市場,在美元升息預期氣氛下,美元升值才能有較高出現的機率,因為聯準會在2016年初和年底給市場的升息預期落差太大了,如果聯準會沒有真的來一次升息,非美貨幣短線上恐怕還有一段升值空間。

http://wealth.businessweekly.com.tw/GArticle.aspx?id=ARTL000069213&p=0

發表迴響