「穀賤傷農,穀貴傷民」的古訓,拿來看現代的匯率變化依然適用。因為台灣的進出口相對於經濟總量的占比龐大,匯率一有任何 風吹草動都會引起社會關注,也使得中央銀行的任何引導台幣升值或貶值的動作,都難免招來激烈批評。問題是,難道我們真的要將經濟發展面臨的種種不順,全部 推給不能自己作主的匯率波動?

2009年全球金融海嘯爆發後,日本經濟也陷入大規模的衰退,日本首相由民主黨的鳩山由紀夫取代自由民主黨的麻生太郎。自 由民主黨執政期間,日幣繼續維持升值趨勢,日本政府希望透過強勢日幣,可以讓日本人的海外民間購買力增加,而且日本國內極度缺乏原物料和能源,貨幣升值可 以刺激民間消費,對日本經濟非常有幫助。這樣的經濟學推論看似很理想,實務上卻不可行。

圖1:2006〜2016美元兌日幣周線圖

資料來源:http://www.tradingeconomics.com/japan/indicators

圖2:2006年1月〜2016年3月日本就業人口(單位:萬人)

資料來源:http://www.tradingeconomics.com/japan/indicators

圖3:2000年1月〜2016年3月日本企業獲利(單位:10億日圓)

資料來源:http://www.tradingeconomics.com/japan/indicators

2008年開始,日本經濟持續陷入低迷,強勢日幣沒給日本經濟帶來更多好消息,反而是就業人口持續減少,民間消費成長動力不足;企業界更慘,獲利停滯成長,坐擁全球最多海外資產的日本人,消費力完全無法提振,這是為什麼呢?

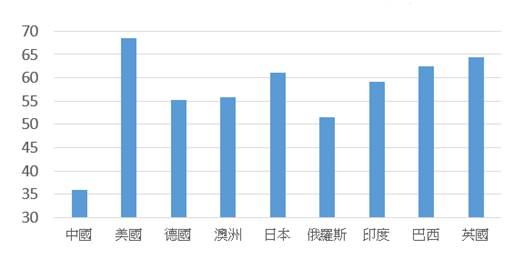

圖4:2013年各國民間消費占GDP比重(%)

資料來源:世界銀行 製圖:蔡佑駿

關鍵問題就在於日幣升值。用相同的情境來設想,近年來積極尋找投資機會的台灣人民,把大量資產向海外移動布局。這些財富何 時可以感受到獲利?自然是台幣大幅貶值之時。企業的海外投資也是如此,只有日幣大幅貶值,海外熱錢才會回流日本,提高資本流動性,企業獲利和營收增加,就 業機會出現,民間消費自然回到成長趨勢。如果台幣大幅升值,代表台灣投資人的海外投資收益必然呈現匯率虧損,投資效益較差,對於內需消費佔GDP超過 60%的日本來說,拯救每年人口減少20〜30萬的日本經濟,唯一解藥就是日幣貶值。

2012年底,自由民主黨的安倍晉三上台後,日本央行全面執行量化寬鬆貨幣政策,接下來的2013年到2015年中,受惠 於日幣貶值超過30%,日本民間消費終於有所復甦,就業市場也好轉,反映日本企業營運狀況的日經225指數,從9000點以下大幅上漲到接近21000 點。日幣貶值明顯帶動了日本的經濟復甦,這是非常明顯的例子,雖然靠匯率貶值拉抬經濟,未必對國家長遠發展有利,但至少是短期的特效藥,不管是出口導向還 是內需消費型的經濟體,都有一定的效果。

從金融和經濟的角度來看,一個國家的匯率和其經濟連動性相當密切,即使是匯率和美元或歐元掛鉤的國家,例如香港或某些產油 國,經濟和匯率也會有相對應的波動。各國貨幣像是互相連通的水池,台灣這樣的小型經濟體,受到金融的衝擊可能更大。當台灣的經濟成長高於世界水平時,容易 吸引國際熱錢前來套利,直到台灣的股市或匯率價值符合市場預期;如果熱錢炒作股市或匯率的價值高於市場應有價值,那麼後續熱錢便會流出台灣,如果台灣的股 市或匯率低於市場應有價值,那也不用過於擔心,因為外國熱錢自然會跑到台灣來套利。透過市場機制,台幣的匯率或許會出現短期低估或高估的情況,但長期來 看,台幣匯率仍然會符合其應有價值。

圖5:2000年1月〜2016年5月台幣兌韓圜周線圖

資料來源:https://www.google.com/finance

圖6:2000年1月〜2016年5月日幣兌台幣周線圖

資料來源:https://www.google.com/finance

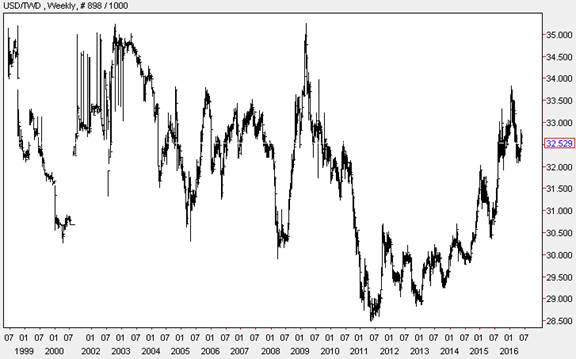

近年來,經常可以看到許多媒體批判,台灣中央銀行為了讓出口產業獲得更好的競爭力,抑制台幣升值幅度,盡可能讓台幣升值幅 度小於日圓和韓元等主要貿易競爭者,其實這是錯誤的說法。以台灣最大的出口競爭對手南韓來說,韓元對台幣的平均匯率在2009〜2016年之間是低於 2000〜2008年的,也就是台幣在2009年以後其實比韓圜的匯率更為強勢,日本方面,日幣的匯率在安倍晉三政府上台後,2012年就對台幣呈現大幅 貶值,所以台灣央行控制台幣,讓匯率貶值小於主要競爭對手這個假設條件其實不成立。

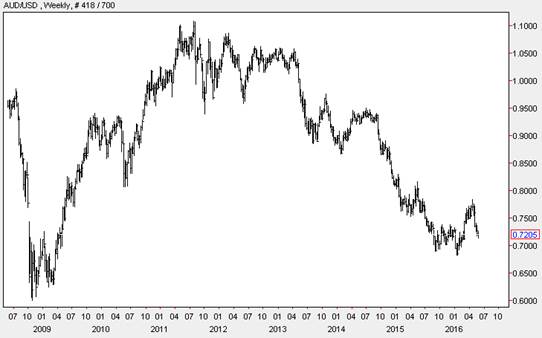

圖7:200901〜201605澳幣兌美元周線圖

資料來源:http://www.tradingeconomics.com

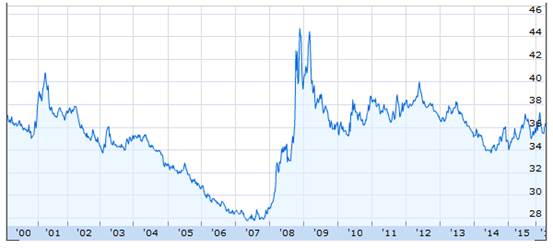

美元就反映了美國經濟好轉的過程。美國次貸風暴之後,經濟大蕭條,全球投資風險驟升,美元因為避險特性而大幅升值,但美元 匯率上升到超過美國經濟應有的價值,加上美國聯準會(FED)的釋放資金流動性政策,2014年以前,美元匯率大幅貶值,不過隨著美國實體經濟好轉,景氣 好到聯準會可以執行升息政策,美元匯率在2014年下半年終於又回到升值趨勢。這意味著,當國家經濟有明顯好轉時,匯率終究還是會反映經濟成長而升值,不 需要因為短期的匯率大幅貶值,打腫臉充胖子,刻意拉抬匯率,而匯率應該升值時,也不需要刻意壓低匯率,因為這是逆市場操作。即使是國家央行,企圖過度干預 自由市場經濟最後依然會造成經濟副作用。

2008〜2014年,台灣的經濟成長明顯比2000〜2007年來得糟糕,除了2010年受惠於2009年低基期而大幅 改善以外,大多數時間的經濟成長率低於5%,末期甚至是負成長,但是台灣政府為了維持GDP的帳面成長數據,讓台幣匯率維持相對強勢,結果台幣匯率高於台 灣經濟反映的應有價值,直接傷害了台灣的經濟。相對地,台灣股市近年來出現的最強漲勢,就在2014年下半年,台幣擴大貶值後約一季的時間內,雖然政府不 該透過匯率而營造經濟成長的假象,但是匯率高估確實會傷害實體經濟和金融市場的健全。

圖8:2000年第1季〜2016年第1季台灣GDP年度成長率

資料來源:http://www.tradingeconomics.com

圖9:1999年1月〜2016年5月美元兌台幣周線圖

資料來源:http://www.tradingeconomics.com

從台幣的走勢圖來看,2010年以來,其實台幣匯率比2000〜2009年時期更強勢,甚至長達約3年的時間,所以認為台 幣比2009年以前更弱勢是錯誤的說法。美元對台幣匯率維持在30以下,主要是美國實施三次大規模的量化寬鬆貨幣政策,全球大部分非美元貨幣都對美元出現 大幅升值,台幣也不例外;英國、日本、歐元區、中國近幾年也持續實施前所未見的量化寬鬆貨幣政策,已開發國家匯率全面競貶,全球大量資金被釋放出來,許多 中小型經濟體和新興市場,被迫接收這些游離熱錢,如果該國央行是採取自由市場機制,那麼匯率很可能會出現劇烈的波動,像是澳幣在2009〜2011年的大 幅升值,熱錢湧入套利,但是澳洲實體經濟成長跟不上匯率的漲幅,澳幣匯率遠高於市場應有價值,所以2012年以後,澳幣匯率又跌回原形,3年內匯率漲 80%之後,5年內匯率跌40%,這樣的大幅度匯率波動,對澳洲的經濟和產業發展,難道沒有弊端?

中央銀行長年來,經常性會在匯市交易日的尾盤作價,形成政府機關用國家的力量干預自由市場匯率,不過許多已開發國家近年來 也持續透過政府力量擴大干預匯率,像是美國、瑞士、英國、日本、歐元區、中國都有干預匯率的紀錄,而且從澳幣的案例可以觀察到,放任匯率隨著自由市場機制 波動也不恰當。中央銀行對於匯率的控管如何拿捏,其實相當不容易,核心概念是透過匯率來調控通貨膨脹,同時讓貨幣價格盡可能符合國家的經濟成長狀況,並且 穩定匯率波動幅度,能做到這些目標,「溫和」干預匯率,其實是恰當的。

匯率貶值不一定影響國民購買力

至於匯率貶值是否會抑制國民購買力,如果只是單純從經濟學去思考,可能會誤以為,匯率升值國民購買力可以提升,但實務上, 從產品進口到終端銷售,如果不是賣家壟斷的市場(例如原油和水電),最能影響價格的還是供需平衡。就像歐元兌台幣出現貶值,只要台灣人購買歐系進口車的需 求還在,那麼歐系進口車的價格不會因為歐元大幅貶值而反映在售價上;同樣地,只要台灣人購買日系化妝品的需求還在,那麼日系化妝品的價格也不會因為日幣貶 值而同跟進降價,進出口商品的價格決定因素,背後有太多的商業機制影響力,並非只看匯率升降而已,匯率貶值必然導致國民購買力就會下降,這是謬論。

坊間還有這樣的推論:台幣貶值是壓低台灣勞動薪資的原因,台灣的經濟成長果實因為台幣貶值而集中到出口企業手上。事實上, 這也是邏輯錯誤的推論,台灣長期以來,勞資協調和勞工基本薪資的主導權,幾乎都是落在資本家手上,雖然台灣政府有勞工委員會,但勞工委員會從來都是站在資 方的立場與勞工談判,能替勞工說話的工會組織,在台灣的企業界基本上嚴重缺乏,勞資雙方從來沒有站在對等的立場談判,也沒有爭取到應有的權益,低薪和財富 分配不均,實在不能怪給匯率貶值,如果匯率不貶值,薪資就能穩定成長,貧富差距就能縮小,那麼匯率和美元掛鉤的香港,為何貧富差距會如此巨大?

其實中央銀行的工作主要是穩定匯率和物價,維持金融市場穩定,政府還有經濟部、交通部、經建會、勞動部等許多部門,每個部門各司其職。台灣的許多產業近年 來營運效率變差,於是許多資金都前往房地產套利,這是產業發展失衡的惡果,跟匯率、利率的關係沒那麼大。如果台灣的產業發展繼續失衡,不管台幣是否貶值, 房地產價格持續上漲的機率相當高。真正的問題不在於匯率,而是產業失衡,匯率對一個國家的經濟發展相當重要,但匯率過度貶值或過度升值,對國家經濟發展都 不是好事。最好的情況,還是讓匯率回歸符合國家經濟成長的水平,把國家經濟問題一股腦地推給匯率或央行,並不能真正解決問題。

http://www.naipo.com/Portals/1/web_tw/Knowledge_Center/Editorial/IPNC_160601_1501.htm

請問joe今年對台幣兌美元兌的看法

我對台幣今年的看法仍然是趨貶

按J大所言…..匯率長期而言自然會反映一國之經濟成長力…..可對於日本來說,似乎這10年來經濟成長與日幣強弱之間並未呈現正相關,日幣似乎在國際間只反應風險趨避….當國際金融市場風險增溫,日幣走強…..風險資產上升…..日幣走弱….以日本呈現人口負債的趨勢而言….日本長期展望走弱…..日圓應該要緩步走弱才對?

日本在海外市場的資產可是持續成長的世界第一喔,日本的財富在民不在國