美國聯邦準備理事會(Fed)在2016年4月的會議紀錄顯示,如果經濟數據指出第2季經濟成長和通貨膨脹加速,就業情況更加良好,那麼有可能在6月升息,所以投資人最好再度專注在美國實體經濟運作狀況。試想,聯準會官員為何對升息仍然抱持信心。

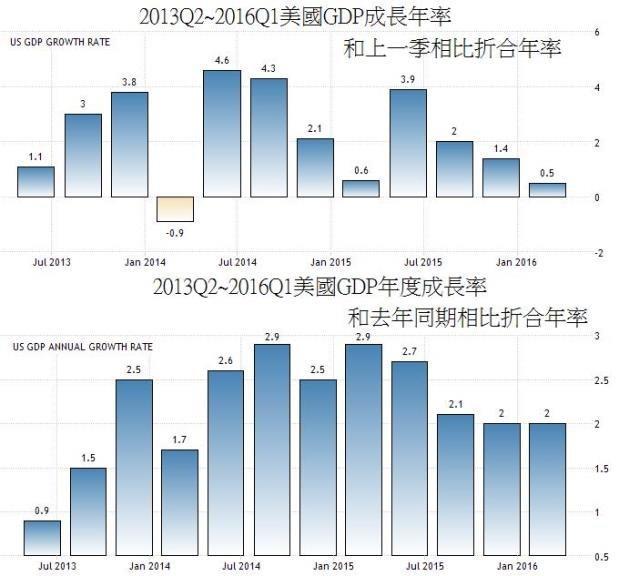

首先,美國2016年第一季GDP成長相對於2015年第四季只成長0.5%,但美國第四季是傳統聖誕年假消費季,如果考量季節性因素,和2015 年第一季相比,美國GDP年度成長率其實是2%,這樣的成長力道其實不錯,尤其2016年初面臨中國經濟成長減緩風險、國際油價不斷探底,美國製造業和能 源業嚴重受創,民間投資衰退比例較高,貿易逆差全面擴大,出口明顯下滑,這樣還能維持GDP年度成長率2%,可見美國民間消費力道相當驚人。

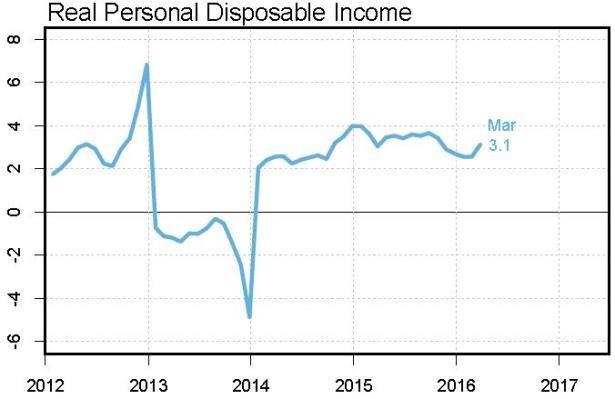

歐巴馬執政以來,美國全職就業人口在2010年觸底反彈,直到2016年,美國全職就業人口來到歷史新高,雖然貧富差距不斷擴大,但美國大多數人民的可支配所得仍然有成長(上圖),初領失業救濟金人口甚至是1975年以來最低,考量美國人口比1970年代增加更多了,這其實代表歐巴馬執政下的美國,在2016年的就業環境其實更理想,同時美國勞工主動辭職或跳槽尋找更好待遇的人次也增加了,就業人口增加,消費力自然更為強勁,這讓美國聯準會對於升息緊縮貨幣供給的政策更有把握,因為美國經濟好轉是真的,並非印鈔票的假象泡沫經濟成長。

1970〜2016年美國初領失業救濟金

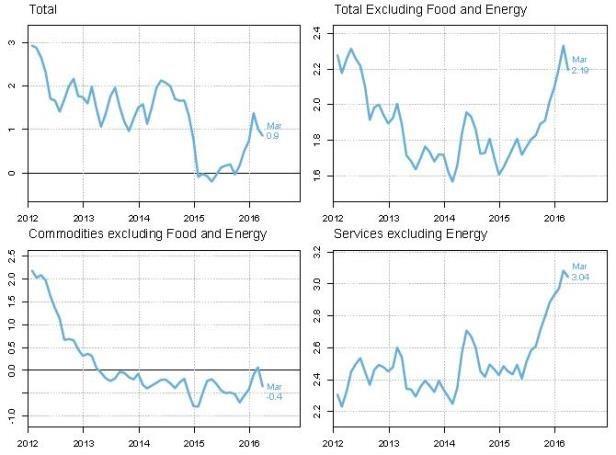

至於通膨部分,扣除食物和能源的核心通膨率,已上升到聯準會可接受的升息標準,2016年3月的數據是2.19%,其中最大產業的核心服務業,通膨更飆到3.04%,而且國際油價尚處於相對低檔,許多能源業對於投資增產的計畫已暫時停滯下來,如果國際油價未來因供給減少而上漲,那麼聯準會最好是領先升息,提前預防通膨驟升的可能性,美國利率在通膨升溫環境下,如果持續維持在1%以下,未來難保不會促成高度通膨的可能性。

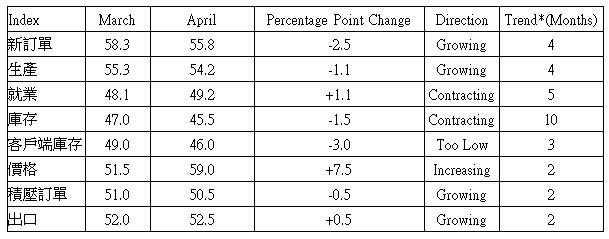

過去幾季裡,美國經濟成長較差的是製造業,但從2016年4月份的ISM製造業指數內涵來看,其實美國近期最低迷的製造業很可能已經止跌了。

雖然ISM製造業指數的數據還呈現接近50的中間值,但隨著國際油價和原物料觸底反彈,價格指數已連續兩個月上漲,4月份更是大漲,企業採購成本從 2014年底持續下降到2016年初,許多企業採購單位早已買到庫存滿檔,但訂單價格持續下跌的結果,採購部門也不敢再撿便宜了,只能等待庫存慢慢消化, 但2016年2月底油價持續上漲後,只要客戶端庫存消化完,後續的企業補庫存效應就會逐漸浮現,製造業低迷狀況會逐漸減輕。

客觀評估美國整體經濟狀況,雖然美國經濟復甦緩慢,但隨著通膨升溫,民眾薪資溫和成長,即使聯準會不適合快速升息,但基準利率也不適合一直維持在1%以下,緩慢的升息仍然是適當的政策。

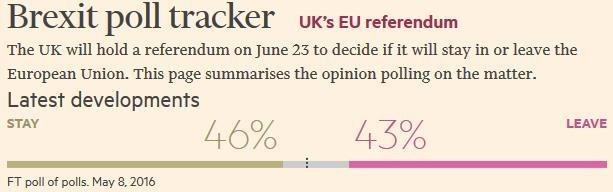

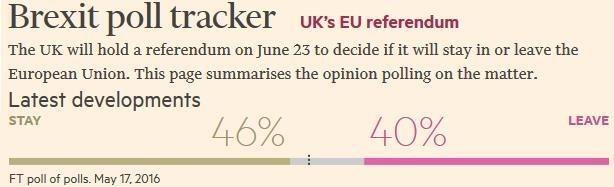

2016年6月15日和16日,歐元區、日本、英國、美國都要進行利率會議決策,歐元區、日本、英國都會維持相對寬鬆的貨幣政策,不過這是市場的預 估期待,唯一的意外是6月底的英國脫離歐盟公投,如果贊成脫離歐盟和支持留在歐盟的英國民調只有些微落差,或贊成英國脫離歐盟的民調更高,那麼美國聯準會 或許會擔心政治變數而維持利率不變,但根據Financial times民調顯示,截至2016年5月17日為止,英國人贊成留在歐盟的民調支持度更高了,差距拉到5個百分點以上的安全範圍,對聯準會來說,這是一劑 強心針,國際金融和政治局勢瞬息萬變,能減少政治上的變數,可以降低聯準會在6月升息的金融風險,只要民調差距能持續維持在5個百分點以上,那麼聯準會在 6月升息並不意外。

市場研究公司 Markit 週一 (23 日) 公布,5 月份美國製造業採購經歷人指數 (PMI) 初值由前月終值 50.8 降至 50.5,遜於經濟學家預期的升至 51,並創 2009 年 9 月以來新低;其中新訂單擴張幅度創今年來最低紀錄。消息為美國第二季經濟反彈投下重大陰影。

Markit 指出,許多受訪美國企業表示,由於經濟普遍展望充滿不確定性,客戶延後做出支出決定,進而造成他們的生產時程遭砍;而這從本月份新訂單創今年最小增幅可見一斑。最新數據顯示,美國製造業的國外客戶需求持續降溫,新出口銷售連續第 2 個月萎縮,儘管跌幅縮小。

此外,美國製造業對於庫存持續採取相對謹慎的政策,以因應不確定的業務前景及新訂單成長下滑。調查顯示,本月美國製造業的投入庫存已連續 6 個月下降,且降幅只比前月稍微改善;成品庫存則小幅增加,一反前月的略降。

我先前有描述,美國經濟最遭應該就是在二月

請問板主

小弟觀察自從 Greenspan之後的Fed內部成員老是愛對外放話,我覺得Fed今年升息之主要目的無非是為了掌握貨幣政策工具(以免搞成像日本一樣,連三枝箭與負利息都無效)

至於美國景氣有無過熱或就業率是否達標根本是表面議題,要不要升息決策權只在Yellen的壹句話.

那為何不一次升息個10碼?光靠預期心理,也無法形式上達到利率水準(實質上可能有)?

不可能一次升息2.5%拉

呃…joe大前幾個禮拜不是說六月升息機率很小,怎麼現在變成六月升息不意外…

因為英國脫離歐盟的民調產生較大的變數了

現在英國可能不脫歐、美國就業數據佳、油價回升,市場消息偏多了,卻有可能引來六月升息的空頭;美股相對於二月的低點已漲了一大段,但是依這三天的漲勢,過前高並非難事。請問JOE大,我們是應該保守以對,還是承認最近一個月的回檔盤整結束了呢?

沒把握的話,這趟只能望洋興嘆,看戲吧

2空就擊沈一堆空軍戰機~

我也有台小型空軍戰機,正在灰頭土臉的飛著

我也是灰頭土臉,看來非得把所有空軍擊毀,這盤才會下來@@…

記得去年年底也是這麼絕望。難道真是「頭部最強」?

S&P500最悲劇恐怕會再衝2100以上,一口氣搞翻所有空軍

本日死魚盤中,打了兩天的防空飛彈該休息一下了。

油價漲翻了,是在考驗聯準會的容忍極限嗎? 服務類已經火熱了,就業也很不錯,油價再來推升通膨。看來空軍可能在六月中會獲得升息核彈支援,順便引爆中國自己埋的地雷。

如果日本央行擴大QE,聯準會就不會升息

謝謝joe在這種時候提醒我們要小心情勢多空不明:)

搞死所有空軍@@…

http://news.wearn.com/detail.asp?id=846106

文中的大意並不脫離我們預期回檔的時間範圍和幅度啊,夏天不就是六月到九月嗎? 現在技術面就是高檔盤整,多空都沒太大的便宜可佔。

要嘎到空軍連他阿母都都認不出來嗎?

那麼多人看淡美股,Joe大還空嗎?

我早就停損了

請教空手的人來說,目前進場買投資等級公司債虧損風險程度高嗎? 知道這類債券報酬不會高,但是升息的情況下虧損機率會不會較高?