英國在20世紀曾經是世界第一強權,但兩次世界大戰後美國崛起,英國的國力和經濟影響力下滑,英國將在今年的6月23日公投決定是否退出歐盟,而這次的公投也將再次考驗英國的國力。

歐盟是一個由歐洲28個國家組成的政治經濟聯盟,其貿易核心——歐元區——英國本身並沒有加入;對英國來說,繼續使用英鎊更能保有自己貨幣政策的獨立性。 未加入歐元區的歐盟會員國還有瑞典、丹麥、保加利亞、羅馬尼亞、波蘭、捷克、匈牙利、克羅埃西亞等國家。2011年歐債危機過後,越來越多歐盟或歐元區的 會員國開始反思,是否應該退出歐元區,抑或退出歐盟,因為把國家的貨幣和經濟主權交出去,要負擔的風險越來越大、越來越明顯——幾次債務危機的震撼教育 後,會員國的人民信念動搖了。在這些民主國家裡,只要經過公投同意,或許政府真的會順應民意退出歐盟這個組織。

英國自工業革命以來,一直是個盛行資本主義的經濟體,倚賴海權和貿易。而英國鄰近歐洲市場,長期以來都擔心,歐洲大陸被一個強權完全統治。

從拿破崙時代開始,到二戰時期的德國以及冷戰時期的蘇聯等政權,只要哪股勢力可能一統歐洲大陸,英國就會去支持能抵抗這股勢力的陣營。對英國來說,歐洲大 陸一旦出現霸權,歐洲經濟貿易系統的運作將在沒有英國的情況下,依然運作得相當理想,如此一來,英國的貿易和海權就會受到極大的挑戰,例如19世紀初的 「大陸封鎖令(Continental System)」,在歐陸築起貿易關稅的高牆,對英國的經濟傷害非常大。

然而,歐債危機過後的歐洲大陸,由於德國所佔的經濟比重最大(雖然德國扛起的經濟責任也越來越大),在歐元區的政策主導力量亦更為強勢。舉凡「穩定與成長 公約(the Stability and Growth Pact)」、「財政條約」以及「撙節政策」,這些為解決歐洲債務危機進一步對金融和經濟造成傷害所制定的政策,皆是歐盟採納德國的建議的實證。德國認為 長遠來看,透過平衡預算和國家財務整頓可以提升歐元區的競爭力,但這麼作卻也同時削弱了其他會員國的經濟成長效益,不管是歐元匯率貶值還是歐元區經濟成 長,德國都是最大獲利者,呈現強者恆強的趨勢。德國的出口業更是明顯受惠。自歐元開始使用以來,許多經濟數據都顯示,歐元區經濟一體化跟單一貨幣,對德國是利遠大於幣。

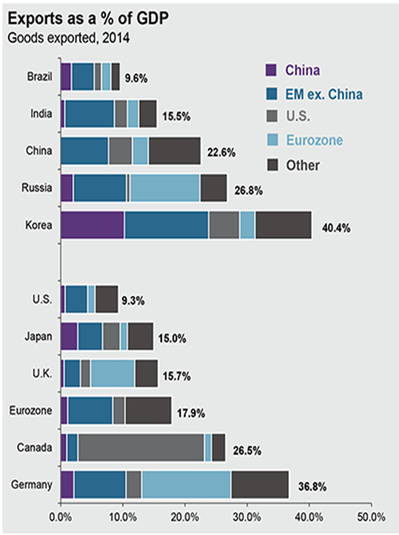

圖/摩根大通

但是經濟和政治逐漸被德國控制的歐洲大陸,卻是英國所不樂見的,在歐盟體系下,英國要遵守相關規範,承擔義務,從移民政策、貨幣、產業、稅法、公司法、公 共事務等歐盟協議,英國損失了原本許多國家事務的自主權。但是衡量英國是歐盟的第二大經濟體,英國的經濟和貿易勢力影響力深遠,所以歐盟也給了英國的一些 特殊待遇,例如保留英鎊的匯率自主權,英國沒有加入歐元區,這樣反而不用承擔貨幣使用的相關義務,貨幣自主權獲得更高自由度。英國也沒有類似其他成員國的 邊界控管,2016年還新增限制歐洲新移民享受英國福利,算是非常special的成員。

然而,英國仍然擔心,在德國主導下的歐盟和歐元區底下,英國未來可能還得遵守額外規範,例如歐債危機時期德國主導的撙節措施,歐盟其他會員國反對也無效, 但英國當年要加入歐盟時可沒有這規範,如果未來又有新的規範,英國既然是會員,又得被迫遵守,畢竟政治總是充滿意外,誰也說不準潛在風險有多大。

而且維持在歐盟勢力底下,歐洲大陸德國化的結果,歐盟其他會員國一樣拚經濟,變相增強德國的經濟獨強優勢,自己獲得的利益卻縮水了,就像員工和老闆一起為 公司打拼,但員工的獲利比例,肯定比不上老闆的獲利。德國的經濟體規模大約是英國的1.3倍,但德國從歐盟中獲得的經濟成長收益肯定超過1.3倍,不管哪 個國家成為歐洲大陸的核心政治系統,其實都不利於英國,英國要得是一個無核心化的歐盟,甚至是一個解體的歐盟。

法國極右派近年來亦主張脫離歐盟,好讓法國在政府預算、貨幣政策、邊境管制等方面有更大的自主權。世界報(Le Monde)在2016年2月的民調顯示,53%的法國人也希望舉行法國是否要續留歐盟的公投,49%的瑞典人、47%的西班牙人也都希望自己國家能舉行 類似公投,越來越多歐洲國家認為,脫離歐元區或歐盟,未必對自己不利。

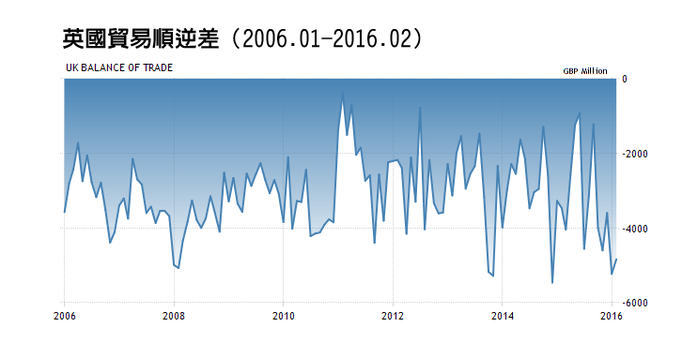

資料來源/TradingEconomics

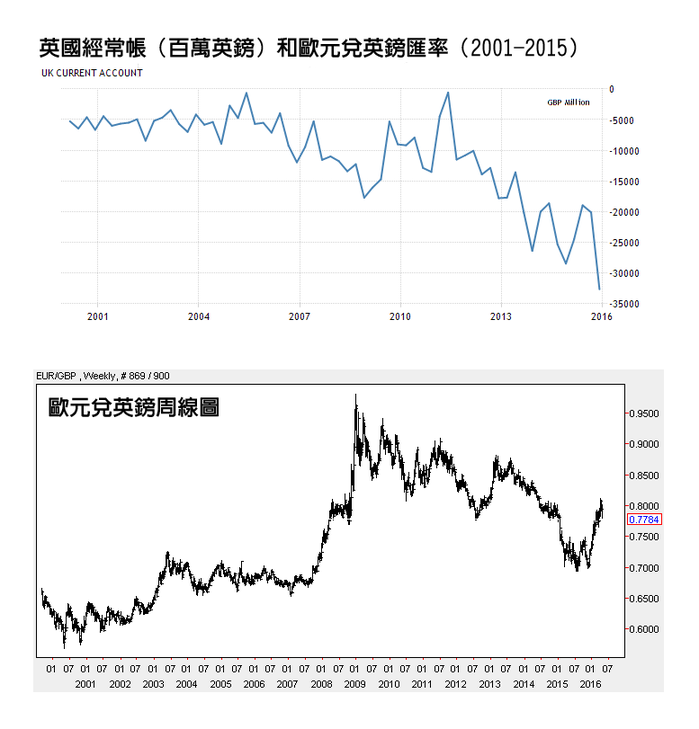

最近半年以來,英國可能脫離歐盟的市場預期,已經讓英鎊匯率下跌到1988年以來的相對低點,但事實上,英鎊大貶對於英國來說反而能讓製造業受惠,對英國 工業更為有利。英國企業在海外也能因此產生龐大的匯兌優勢,雖然英國與歐元區之間的貿易成本可能會因為脫離歐盟而增加,但英國是貿易逆差國,所以歐元區肯 定更不利。從許多經濟和貿易條件來看,考量脫離歐盟後,英鎊如果大幅貶值,其實對英國反而有利。

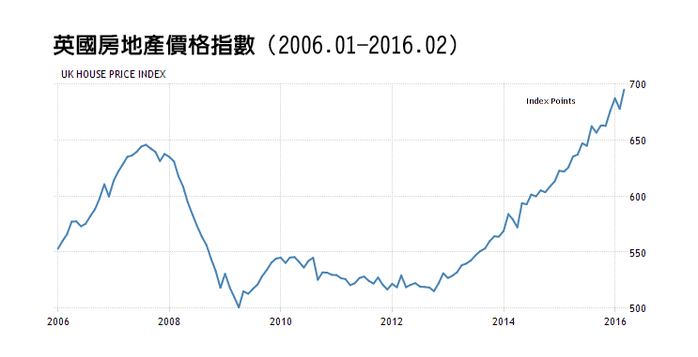

資料來源/TradingEconomics

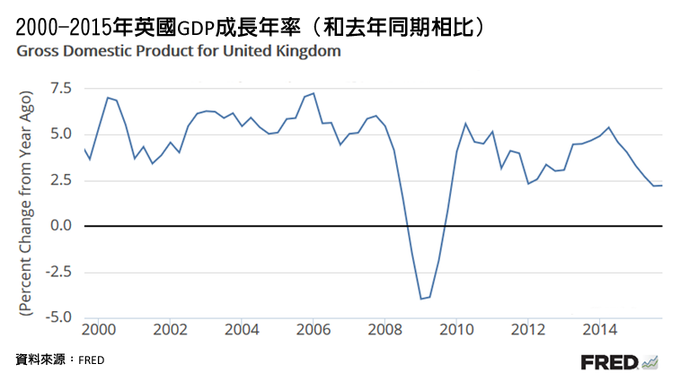

首先,英國的產業主軸是金融業,這和其他已開發國家的展業主軸大不同,金融業是英國最重要的核心產業。美國次級房貸引爆全球金融危機後,英國央行長期實施量化寬鬆(QE),並且維持利率0.5%直到現今,為的就是確保金融業的資金流動性和營運狀況。

持續性地提供金流和維持金融業的獲利能力是非常重要的,因為金融業的特性,國際市場對英國金融業的影響力,遠遠大於英國國內市場對英國金融業的影響力,當 英鎊能夠大幅貶值時,英國金融海外套利的效益才能大幅提升,英國央行也不擔心大量印鈔會造成惡性通貨膨脹,因為這些龐大資金在套利誘因機制下,自然會往國 外流出,英國國內因而不容易產生通貨膨脹。只要通貨膨脹仍然維持低水平,英國央行就能繼續維持寬鬆貨幣政策,來維持金融業的最佳生存環境。只有金融業好 轉,英國經濟成長才能較高效率的提升。

市場大多認為,英鎊近年來對美元的貶值幅度相當大,但事實上,英國最大的貿易夥伴是歐盟,英國出口到歐盟產生的就業機會超過340萬個,對英國來說,英鎊 兌歐元的匯率,比英鎊對美元的匯率還更重要。匯率是相對的,如果考量歐元兌英鎊的匯率走勢,不難發現,2009年以來歐元比英鎊貶值更多,市場擔心英鎊重 貶根本是多慮了。當歐元兌英鎊升值時,英國才更有機會改善經常帳逆差惡化的情況(2007-2009年英國進入高通貨膨脹環境除外),經濟成長年率也更有機會維持5%以上的水平。2014年下半年以來,歐元兌英鎊貶到近年低點,英國經濟成長年率從5%又跌到2.5%,對英國來說,英鎊貶不贏歐元,才是真正 要擔心的問題。 資料來源/TradingEconomics

資料來源/TradingEconomics

不過,歐盟和中國近年進入英國炒作房地產的熱錢也不少,英國房地產價格甚至已經飆升超過2007年高點,如果能夠藉此迫使一些短期炒作的熱錢退出英國,讓房地產泡沫降溫,對英國人民也未必是壞事。

英國脫離歐盟,長遠來看,對英國整體較為有利,但是脫離歐盟的短期數年內陣痛期也不小,對於善於算計的英國人來說,這次應該碰到頭痛的難題了。

http://global.udn.com/global_vision/preview/8663/1652219

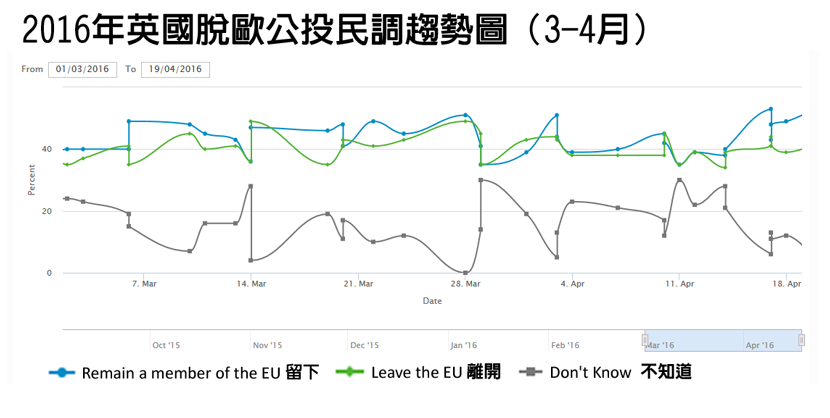

資料來源/What UK Thinks

資料來源/What UK Thinks

發表迴響