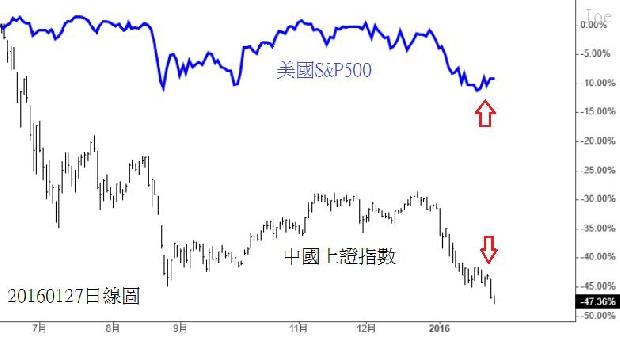

美國聯準會在2015年12月調升利率後,恰逢中國經濟成長持續下降與資金流動性吃緊,全球股市在出現近年來最大的年初跌勢,美國股市三大指數全面 重挫,市場的表現,讓聯準會短期內暫時不敢再啟動升息。從證券市場許多訊息顯示,聯準會最快可能到6月才能升息,甚至市場上幾乎沒人預期,聯準會2016 年在這種情況下還能升息4次。

在全球股市大跌的壓力下,聯準會暫時難以再緊縮貨幣政策了。但是對聯準會來說,他們更關心美國的實體經濟成長。

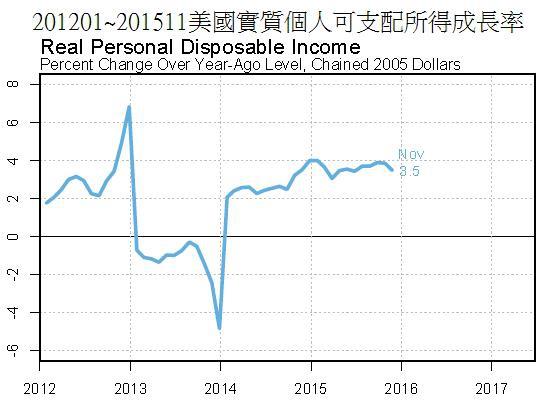

美國2015年第四季非農業就業人口,連三個月至少成長25萬人以上;即使相對於2014年的基期提高,2015年的美國民間薪資依然擴大成長,讓 美國的通貨膨脹蠢蠢欲動,蘊釀「爆發力」。2015年12月,扣除能源的服務業物價比2014年同期增加近3%,12月的核心通貨膨脹也有2.1%,核心 通貨膨脹佔美國整體通貨膨脹77%,而食物和能源的比重只有23%,暴跌的原物料和原油價格,拉低了整體通貨膨脹。

不過因為2014年底低基期的關係,美國通貨膨脹逐漸上揚,而2016年的物價計算是相對於2015年的更低基期,預期2016年的美國貨膨脹成長勢必會再攀上更高的價位,達到聯準會警戒的2%標準,幾乎沒什麼難度!這意味著聯準會其實也沒有太多時間維持利率不變,只要美國股市能夠恢復穩定,那麼聯準會很高機率就會繼續升息。

聯準會預估2016年美國會升息4次,這是考量美國的實體經濟成長良好,聯準會副主席Stanley Fischer也曾在1月初描述,證券市場低估了美國的經濟成長,美國的勞動力成長相當穩定,失業率也持續下降,加上油價暴跌,美國民間家庭的購買力持續增加,企業的固定投資在2016年也會持續增加,這是景氣成長的初期徵兆,不用過於擔憂證券市場的負面現象。

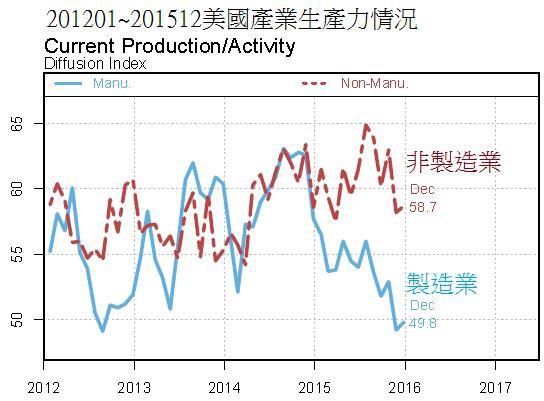

聯準會預估2016年美國會升息4次,這是考量美國的實體經濟成長良好,聯準會副主席Stanley Fischer也曾在1月初描述,證券市場低估了美國的經濟成長,美國的勞動力成長相當穩定,失業率也持續下降,加上油價暴跌,美國民間家庭的購買力持續增加,企業的固定投資在2016年也會持續增加,這是景氣成長的初期徵兆,不用過於擔憂證券市場的負面現象。但是2015年美元升息的預期心理,確實提前拉抬美元的國際匯率價格,美元指數出現2003年以來的最高價位,傷害了美國製造業,全球幾乎所有貨幣 都對美元呈現貶值,美國企業的海外營運利潤明顯遭遇匯兌損失而下降,2015年的企業海外營運獲利佔GDP比重來到近年較低的水平。

這也是為何聯準會不敢在短期內連續升息,甚至減緩升息速度,因為升息若讓美元升值太快,美國製造業將措手不及,聯準會必須替美國企業爭取更多緩衝時間,也讓美國經濟能撐過低迷的證券市場和全球經濟疲弱,減緩美國經濟被拖累的程度。

這也是為何聯準會不敢在短期內連續升息,甚至減緩升息速度,因為升息若讓美元升值太快,美國製造業將措手不及,聯準會必須替美國企業爭取更多緩衝時間,也讓美國經濟能撐過低迷的證券市場和全球經濟疲弱,減緩美國經濟被拖累的程度。 2016年全球經濟最大的未爆彈就是中國了,歐元區正在復甦,美國經濟進入成長趨勢,兩大地區都是被中國拖累。雖然中國股市和歐美股市在1月底開始 有脫鉤的情況,美國企業的第一季財報也大多比市場預期的理想,甚至不少企業的營運還優於前年,美國S&P500企業在2015 Q4的獲利衰退,其實沒有市場之前預期的那麼多,但是在全球化經濟的連動影響下,美國證券市場仍然受到波及,等到中國經濟負面因素減緩後,聯準會才能更大膽的緊縮貨幣政策,執行再次升息的動作。

2016年全球經濟最大的未爆彈就是中國了,歐元區正在復甦,美國經濟進入成長趨勢,兩大地區都是被中國拖累。雖然中國股市和歐美股市在1月底開始 有脫鉤的情況,美國企業的第一季財報也大多比市場預期的理想,甚至不少企業的營運還優於前年,美國S&P500企業在2015 Q4的獲利衰退,其實沒有市場之前預期的那麼多,但是在全球化經濟的連動影響下,美國證券市場仍然受到波及,等到中國經濟負面因素減緩後,聯準會才能更大膽的緊縮貨幣政策,執行再次升息的動作。

joe大好,請問這波台幣升到哪個價位您才會進場再買美元呢? 33以下嗎?