文章來源

wealth.businessweekly.com.tw/GArticle.aspx?id=ARTL000025405&p=1

距離美國次級房貸爆發已經7年了,回顧美國過去幾年在經濟蕭條中的泥濘掙扎,對比如今美國股市三大指數頻繁創新高,美國的經濟如同甦醒的巨人,這一切不能忘了一位重要的經濟學家,美國前聯準會猶太裔主席Ben Shalom Bernanke。

2003年以後,美國貸款公司的廣告大量出現在電視上、報紙上、街頭牆壁、信箱:

「積蓄不夠嗎?貸款吧!」

「你想過中產階級的生活嗎?買房吧!」

「頭期款付款也付不起?我們提供零首付!」

「沒有收入嗎?找XX貸款公司吧!」

「擔心利息太高?頭兩年我們提供2%的超低優惠利率!」

甚至還有看似為客戶著想的廣告:

「每個月付不起貸款沒關係,頭24個月只需要支付利息,貸款的本金可以兩年後再付!想想看,兩年後你肯定已經找到工作或者被提升為經理了,到時候還怕付不起嗎!」

「擔心兩年後還是還不起嗎?哎呀,你也真是太小心了,看看現在的房子比兩年前漲了多少,到時候你轉手賣給別人啊,搞不好白住兩年,還可能賺一筆呢!再說了,又不用你出錢,我都相信你一定行的,難道我敢貸,你還不敢借?」

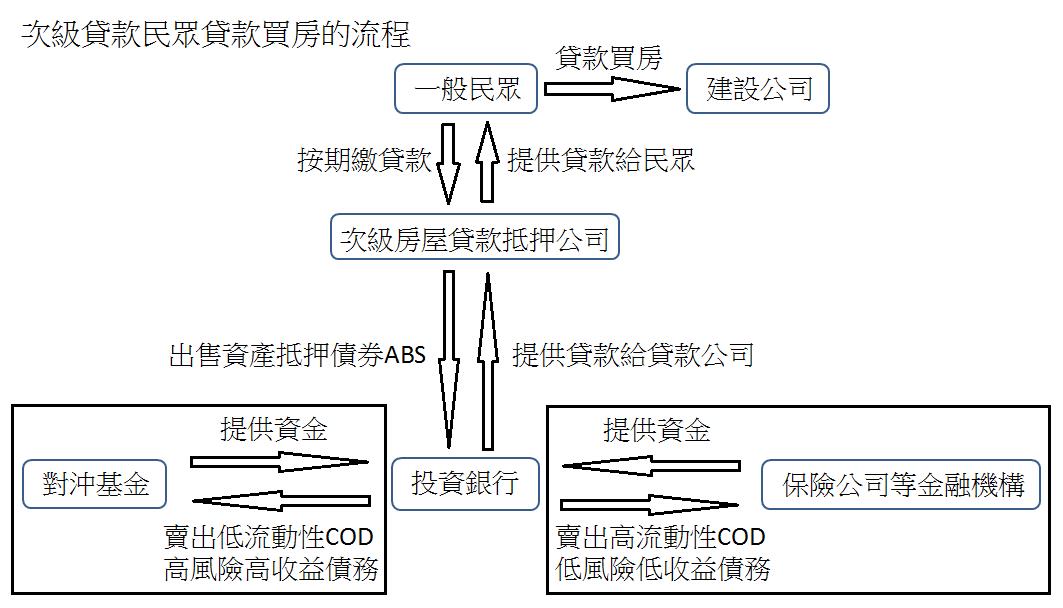

由於房地產是規模最龐大的產業,許多大型投資銀行和金融機構,在2004到2007年期間,發行了大量的債務,並且承作高槓桿的融資部位,投資在不動產抵押貸款證券的收益。

當房地產價格持續上漲,人民按時償還住宅抵押貸款,以較低的利息借款並投資於較收益較高的住宅抵押貸款證券(MBS),這種策略在房市繁榮時有龐大 利潤;但是當房價開始下跌,抵押貸款違約率大幅攀升,金融機構和個別投資人持有的相關投資商品因為槓桿融資操作擴大損失的結果,證券價值垂直下降,直接導 致美國大型投資銀行「雷曼兄弟」倒閉,或「貝爾斯登」和「美林證券」賤價出售給其他銀行,「摩根士丹利」和「高盛」則轉換為商業銀行,並且由政府監控管 理,於是,一場大規模的房地產金融風暴在美國爆發。

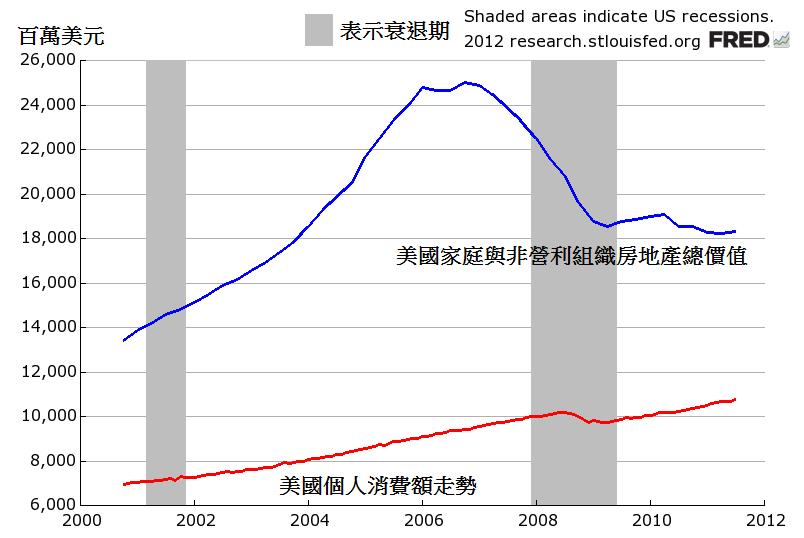

美國房地產從2006年大幅下跌到2012年,房地產崩盤後(藍線),貸款者失去就業機會,還不出貸款,壓縮許多美國人的消費能力(紅線);企業賺 不到營收,大幅裁員;失業者不敢消費,全美國陷入通貨收縮的環境。由於消費市場緊縮,加上房地產相關工作的職缺大幅減少,尤其是建築業至少造成200萬名 失業人口,重挫美國的產業結構和消費經濟,美國面臨二次大戰以來最大規模的經濟衰退。

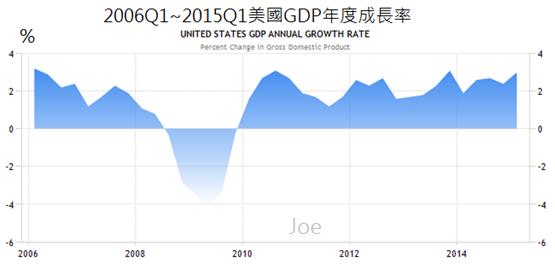

曾經被《時代雜誌》評選為「年度風雲人物」的美國聯準會主席Ben Shalom Bernanke,從貨幣政策著手改革,2007年開始持續調降美元利率到2009年(5.25%降到0.25%),準備和美國可能面臨的通貨緊縮危機長期抗戰。

Bernanke領導的聯準會理事會,決定實施一項規模空前龐大的貨幣政策,因為美國聯邦利率已經趨近於零,傳統貨幣工具無法挽救經濟,於是聯準會 開始推出QE(量化寬鬆)政策,印鈔票購買長期債券,提升美國長債價格並壓低利率,降低房貸利率來支撐房地產景氣,引導貨幣貶值拉抬通貨膨脹。

2009年初美國經歷了一年的低通貨膨脹,挾帶這一年的低基期效應,隔一年就有很高機率,會因為基期較低而產生相對高通膨。但Bernanke認為還不夠,實 施QE1,更加確保通貨膨脹的出現,經過2010年的通貨膨脹下滑,低基期環境再度出現,Bernanke把握良機,實施QE2,確保2011年通貨膨脹更穩 定,2011年底,美國通貨膨脹飆升到接近4%,加上美國國會與白宮的預算鬥爭結果未明朗化,Bernanke實施OT政策,賣掉短債買進長債,繼續延續QE政 策,2012年第二季,Bernanke繼續低基期環境再度出擊,實施QE3政策,而2013年美國通貨膨脹率幾乎都維持在2%以下,可以想像,如果當時沒有執行 QE3,那麼美國很可能又回到通貨緊縮的民生環境。

Bernanke當時從QE1=>QE2=>OT=>QE3,每個環節的執行點對美國都產生了最大的經濟效益,這之中還要考量美國的政治、 金融、人民、產業、熱錢等各種因素所組成的複雜影響力,只要做錯一步,美國或是全球都可能進入更長久的景氣蕭條,當我們回頭看2008〜2014年的局勢 變化,就能發現當時Bernanke的貨幣政策實施的時機點選得相當完美。

1990年代的日本,經歷房地產泡沫崩盤後,經濟長期低迷長達至少20年,東亞地區像是,中國、台灣、香港、中國、新加坡,房地產業都面臨泡沫的風險,2015年台灣和中國的房地產業相繼進入一個相對低迷的趨勢,我們難以預估泡沫何時破裂,但從歷史來看,泡沫必然破裂。

如何面對房地產發生泡沫崩盤後的危機?應該如何從貨幣政策來著手?如何扭轉通貨緊縮的危機?如何處理金融業在景氣蕭條時的補救措施,還有改善金融業的監管機制?對於國家經濟的政策決策者來說,房地產泡沫所導致的經濟蕭條並非無藥可解,Bernanke的施政經驗非常值得參考。

美國人沒閒錢可花,沃爾瑪創3年來最大跌幅不冤枉

http://www.moneydj.com/KMDJ/News/NewsViewer.aspx?a=ff93c773-79ea-440f-a8cd-3968172750ad

其實Wal-mark我並不覺得意外

Walmart的股價是個指標

如果walmart不好

美國可能沒想的這麼好

來自雷曼風暴前的經驗

美國網路購物市場持續在擴大,正在吞食原本實體市場的大餅,Walmart的敵人不是同業競爭者,而是從電子商務跨行來的對手

對比Amazon股價就知道了