從經濟數據來看歐元區的經濟健康狀況

很多投資人認為,歐元區最糟糕的經濟情況應該已經撐過去了,因為某些歐元區的經濟數據好轉了,股市也落底反彈,德國股市甚至還持續創新高,只是通貨膨脹下降了,為何Joe需要如此看淡歐元區經濟

一項經濟數據的解讀,常常會因為判斷者的主觀意識而產生頗大的落差,所以判斷一個區域的整體經濟成長狀況,勢必得從多個角度來評估,不能只單獨觀察一小段時間,或者一項數據,,即使是多項數據,也要了解數據如何呈現

Joe來分享一下對歐元區的現狀看法

歐元區的通貨膨脹太低,一直是市場隱憂,事實上,短短數個月的低通膨不是大問題,問題在於,歐元區的通貨膨脹率從2011年底開始下滑,基期持續下降超過2年的前提下,2014年的通貨膨脹仍然在下降趨勢,即使是扣除波動性較大的食物和能源,核心通貨膨脹率依然在下滑,從圖上來看,2011年下半年到2012年上半年,歐債危機爆發時,歐元區的核心CPI其實還未下滑,核心CPI是撐到2012年下半年才明顯下降

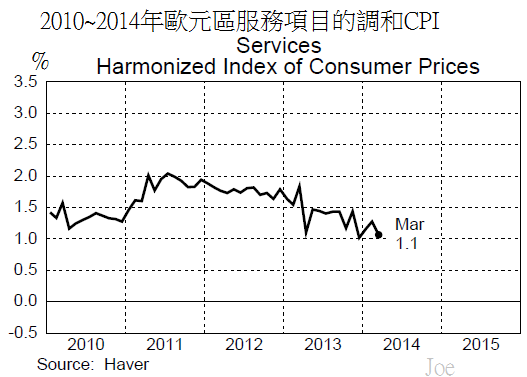

同步觀察,歐元區調和CPI中的服務業物價變化,雖然目前仍然在通貨膨脹,但通膨已經緩和下降到1%,而且趨勢看起來還在下降,歐元區的CPI下降,已經不只是匯率或某些商品短線波動所造成的,甚至可能是邁入常態性的通貨收縮前兆

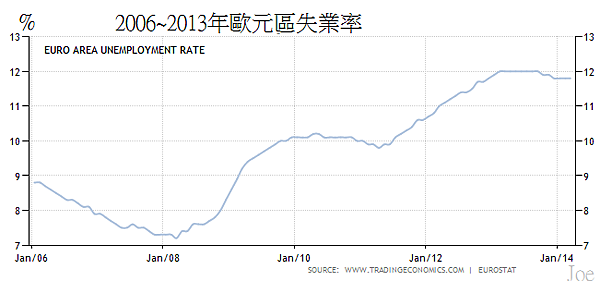

歐元區的失業率才剛從12%開始下降,表面上看起來像是有止跌的情況,但失業率的統計會有盲點,所以換個方式來看

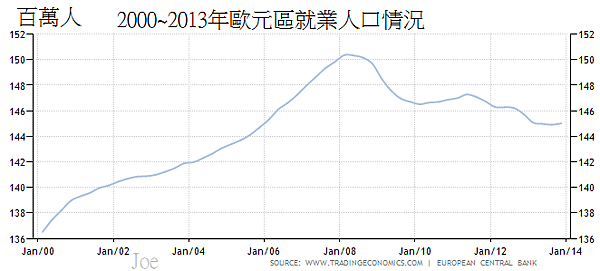

如果是看歐元區就業情況,那麼就會發現,歐元區的就業人口,從2008年巔峰至少減少550個就業人口,而且情況看起來還在惡化,情況和2000~2007年的穩定就業成長趨勢是完全不同的,就業情況正在呈現歐元區進入人口負債結構的惡性循環

就業人口減少,民間消費通常也難以成長,2011年歐債爆發,可以看到2011和2012年的民間消費務成長居多,扣除2011年可能是市場過於恐慌,2012年在2011年的低基期之下,全年民間消費都負成長,2013年的情況有了前面數季的低基期,第二季以後終於暫時回溫,歐元區的民間消費的成長疲弱,也影響了民間投資

2012年的民間投資狀況極度不佳,2013年只有Q3的暫時反彈,是否止跌還不確定,對於民間消費為主的區域來說,沒有民間消費,就難以有民間投資,投資惡化就會影養就業市場

歐元區的民間資本支出狀況已經反映了投資惡化的現象,2008年的次級房貸是第一波打擊,2011年歐債危機是第二波打擊,民間資本支出總額已經降到1998年的水準,這會抑制歐元區的企業未來擴張投資的意願,情況實在不樂觀

歐元區在歐債爆發後,全面啟動樽節政策,從圖上來看,歐元區的政府支出確實沒有再擴大成長,但高失業率和低民間投資的情況下,政府也不出手拯救,那麼經濟成長動力幾乎消失

疲弱的經濟成長,即使政府支出被控制住,政府負債佔GDP卻持續攀升,收入趕不上支出,持續樽節就更難挽救經濟,除非貿易對象的經濟大幅成長,可以從出口來帶動一部分就業市場,否則長期的債務問題影響的已經不只是信用,而是會員國內的經濟成長越來越緩慢,甚至長線還會進入經濟衰退循環

股市長期來看,確實會反映一個國家或區域的經濟發展狀況,雖然歐元區會員國的股市大多止跌了,甚至還出現大反彈,德國DAX還創德國歷史新高,但這是因為歐元區的特殊架構,德國可以藉由吸收鄰近會員國的經濟成長,加上德國本身的國家發展策略明顯比會員國更理想,才讓德國經濟和股市發展更理想

但仔細觀察其他會員國可以發展,股市比2011年下半年低點有所反彈,因為2011年的歐債危機,市場太過恐慌了,歐股的短線投機氣氛,讓歐股普遍暴跌到低於市場應有的價值,如今才慢慢回溫,但即使如此,除了德國以外,其他會員國的股市其實還是遠低於2007年金融海嘯以前,這意味著,其他會員國的經濟成長,其實還是比2007年疲弱很多,扣除德國,整個歐元區的前景其實並不樂觀

歐元區是否會像日本陷入長期的通貨收縮危機還不曉得,只是發生機率很高,歐元區的就業、民間投資、民間消費都在惡化,雖然速度緩慢,但果歐元區政府不合力想出長遠應對政策,那麼歐元區的未來實在但令人擔心