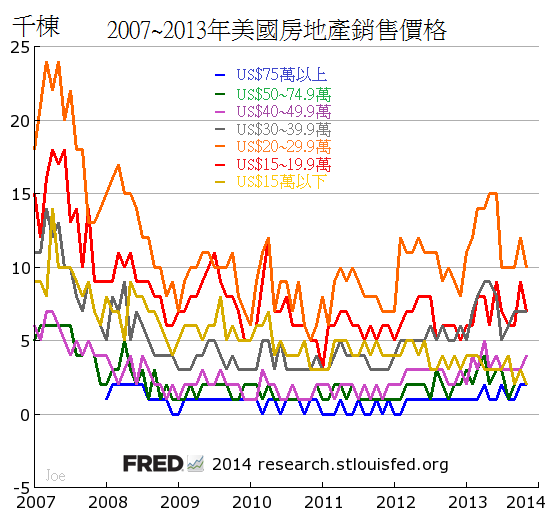

2013年美國房地產銷售量明顯增加,價格也出現上漲,這是理想的量價齊揚,未來3~5年,美國房地產依然樂觀

從各價位的房地產銷售情況來看,銷售最好的是US$20~29.999萬的建物,銷售成長最差的是US$15萬以下的建物,民眾購買的不是最便宜的建物,而是選擇自己較有意願的目標,這意味著民眾收入較穩定,而不是貴的買不起,只能挑低價的購買,房地產銷售市場是很健康的

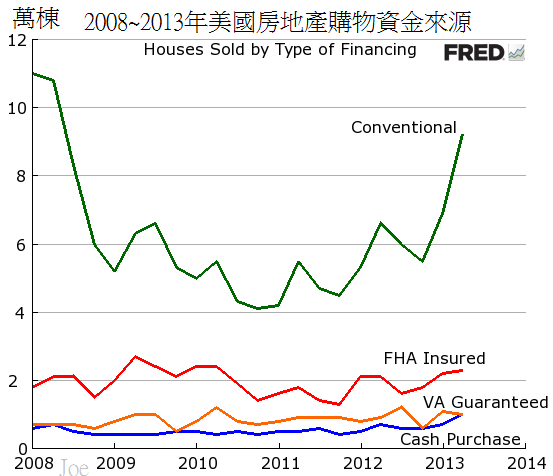

接著進一步分析民眾的經濟狀況,通常現有的經濟能力較好的民眾,貸款比例較低,選擇的品質也較高價位,美國人購物如果是選擇任何類型低利率房利美和房地美貸款(FannieMae和Freddie Mac),也就是普通類型的conventional loan,基本的條件都是有兩年以上的收入和信用記錄,然後根據具體收入和支出數字計算出民眾可負擔貸款額度。

美國民眾如果有超過20%的頭期款,那麼可以考慮普通類型的conventional loan,如果沒有20%的頭期款,那就要看過去的信用記錄,良好的信用紀錄購屋者,自住購房可以選擇購買房貸保險來享受普通類型貸款的優惠利率,如果信用不夠理想或是頭期款少於某個比例,而且是自住類型的購房民眾,那麼可以選擇美國政府提供擔保的低收入FHA貸款來購房。

FHA貸款的利率與conventional貸款的利率相近,只是在貸款前和貸款中要購買相應的房貸保險,Conventional貸款和FHA貸款的差異是,FHA貸款可以接受較低頭期款和信用記錄較低的自住購房民眾。

申請貸款時,FHA貸款人需要較長的時間才能通過,如果物件很競爭,一般賣家通常希望盡快完成交易,所以會選擇conventional貸款的買家機會較大,這時候FHA貸款人就會處於弱勢。除非FHA貸款人在購房前就先準備好申請流程,事先通過銀行基本審核,這樣效益就差不多,VA是美國退伍軍人貸款,和FHA與Conventional不同類型。

沒有美國身份和信用紀錄的外國人,例如考慮移民或投資的海外民眾,則需要較高的貸款利息和頭期款比例,等有一段長時間在美國的信用基礎後,就可以轉型為Conventional貸款形式,只是需要多些時間。

從貸款成長的速度來看,明顯成長在於2011年下半年開始,2013年前後一季成長加快,而且現金購屋的比例也增加了,這意味著美國購屋者的經濟情況逐漸再轉好,未來數年內,美國房地產都會呈現相對穩定的成長,對於房地產和金融業都會有很大的幫助

從投資角度來看,購屋需要貸款,所以金融類股會受益,不管民眾是有錢購屋,或是沒錢租屋,基本上都會添購傢俱,或者重新裝潢室內室外,所以XHB這類型的ETF就會反映民間消費房地產商品的熱度,有購屋需求就對帶動建商投資,所以ITB會接著反映,最後才是整體市場,類似IYR的ETF會逐漸成長,房地產貸款則是因為美國聯準會緊縮貨幣政策,房地產REM的效益則是最晚才會出現,各項標的的最低點出現可能因為市場情緒而無規律,不過漲勢幅度變化卻是有規律可循。

請問JOE大,美國地產ETF包括IYR, XHB, ITB, 如果對美國房地產投資, 那個ETF你比較建議呢

版主回覆:(01/02/2014 08:29:00 AM)

Joe已說明了看法,剩下的需要投資人動一下腦袋思考,這樣投資人才更好自己掌握,否則局勢有變時,投資人無法得到Joe的即時看法,反而會害到自己,投資人如果依然不明白房地產類股的產業循環,那建議最好先維持觀望,直到自己了解為止才考慮操作

請問joe大,你看好兩房的股票嗎?感覺美國房地產開始回升~但未來聽說兩房會合併只剩一家

版主回覆:(01/02/2014 09:03:40 AM)

我對兩房股票沒有看法,不投資個股的話,兩房的情況就不太重要,投資人不夠了解的話,也不建議投資

最後一段超棒的rotation 分析

抱歉,沒注意到最後一段已經提到,謝謝分析

IYR我找了一下歷史走勢 並沒有落後 XHB 及 ITB的上漲時間啊?

相反的 反而是2009年就率先上漲 ??

版主回覆:(01/02/2014 11:38:31 AM)

時間落差可能不大,但漲幅會有落差