本文修改自http://www.wretch.cc/blog/izaax/13245877 , 感謝izaax的贊助

我把重點擺在對匯率有影響的部份 , 另外再加一些自己的看法

內容可能不盡符合izaax原本的構想 , 有興趣研究原文請見izaax blog

美國財長蓋特納(Timothy Geithner)3月7日接受ABC「This Week」的訪問表示,美國將不會失去3A主權評等,並掛保證美國經濟不會陷入二次衰退。他的信心,我們可以從多項數據來檢驗。

Izaax曾提過失業率為股市的落後指標,但是此指標卻攸關未來經濟成長的動能所在。

失業率若無法改善,將會使經濟長期成長的潛力喪失。從失業率來看,美國1月份的失業率意外降至個位數,來到9.7%,2月份持平9.7%,深究其內容,雖然裁員數據有所和緩,但失業率的降低主要是有較多長期失業者選擇退出職場,造成勞動力母數下滑所致。未來隨著新一輪刺激方案的施行以及美國十年一度的「人口普查」計畫(會增聘百萬臨時工),就業人口可望於今年第一季止跌回升。但這僅是就業市場復甦的第二期。接下來進入第三期,逐漸回溫的就業市場會讓原先脫離職場的勞動力重新回到職場上,擴大的勞動力總額會再度拉高失業率,考量到人口普查計畫將於五月告終,年中美國將會再度燃起對於失業率是否真的止跌回穩的疑慮;而這種疑慮有可能提前於上半年提前反應。不過,我們從歷史經驗來看,企業獲利終將反映到就業市場,招募員工的腳步自下半年開始便會逐漸加速,而一旦勞動力重新回到市場上來,伴隨的是勞動生產力的提升,長線有助於美國產業整體競爭力,我們認為年底前美國就業市場就會步入穩定的最終期,失業率開始穩定下降。而美股可望邁入主升段行情。

(圖一):失業周期循環:

另外一項增加企業將聘僱員工的證據,則是薪資與企業單位勞動成本,隨著成本不斷下降,企業獲利終將反映到就業市場,預估招募員工的腳步自下半年開始便會逐漸加速,而一旦勞動力重新回到市場上來,伴隨的是勞動生產力的提升,長線有助於美國產業整體競爭力。

圖示:單位勞動成本大幅下降,但薪資水平仍能維繫,有助美企業盈利和未來增聘員工

| 2008第三季 | 2008第四季 | 2009第一季 | 2009第二季 | 2009第三季 | 2009第四季 |

| -2.7% | -5.4% | -6.4% | -0.7% | 2.2% | 5.9% |

從GDP成長率來看,目前可以預測的是上半年受益於去年的較低基期,仍會有相當亮眼的表現,估計兩季皆能維持在3%以上的高位增長。值得觀察的同樣是下半年,目前市場看法較為分歧,從經濟成長率和就業數據似乎都指向今年美股上半年將是充滿疑慮的觀望期。不過,從最新揭露的經濟數據來看,我們認為下半年的美國經濟仍將維持較快增長。原因主要有四:

1. 美國個人收支已超越金融風暴前水準,將成為民間消費和債務改善最大後盾。

從GDP報告上來看,民間消費繼上季增長2.8%,本季又增長2.0%,已是連兩季強勁增長,而眾所周知,美國經濟的起落唯一關鍵便是民間消費。但如何判斷這樣的增長究竟是曇花一現,還是可持續性的發展?izaax提供一個重要的判讀數據。

美國的個人所得在去年第四季增幅來到了一年新高,總額已逼近前年第三季的高點。而在扣掉稅負支出的可支配所得更提前一季刷新歷史新高,這當然和政府減稅有關。由上圖我們會發現個人支出同樣回升至金融風暴前水平,但是儲蓄率卻仍保持在較高水平(如下圖)。換句話說,美國政府更仰賴舉債收入而不是稅收,這固然造成美國債務來到天文數字,但是卻幫助老百姓在不妨礙修補個人資產負債表的同時仍能維持消費力增長。換句話說,這等於是美國政府利用本身的信用借到極低利率的貸款轉換給人民使用,而只要經濟成長能重新回到軌道上來,這種交換無疑是划得來的。而隨著個人所得持續上揚,美國民間消費動能的持續增長是可預期的。

2. 美國民間投資轉趨熱絡

我們前幾期曾提過,美國經濟成長率低迷的主要關鍵並非民間消費,而是民間投資的不振。但在去年第四季的GDP成長率中,民間投資項目卻貢獻了高達3.82%,於其中貢獻最大的是存貨增加(3.39%),這反映了回補庫存的壓力和面對銷售旺季廠商的樂觀心態,或許有部分看法會認為這樣的增長不夠健康,但我們認為除了存貨之外,民間投資已經出現自金融風暴以來首次的好轉跡象。

在固定資產形成項目上,出現了連續九季衰退後的首次正增長,意義重大。若細究品項,我們發現攸關產業對景氣預期的設備軟體投資成長幅度進一步拉大,低迷的住宅投資也呈現止跌回升,兩者都已是連續兩季增長。若我們扣除緊縮的建築業,會發現民間投資已經轉趨熱絡且逐漸擴散到各面向。未來只要民間消費持續回溫,將拉抬民間投資擺脫泥淖,民間投資增長可望在較低基期的效應上加大回饋美國經濟的力度。而一旦民間投資成長態勢重現,就意味著美國經濟全面復甦之日來到。

3. 房地產和車市落底訊號明顯

美國的房價呈現落底翻揚,新屋開工和銷售雖仍在谷底,但過去一年來也不再惡化,住宅投資在連續十四季的衰退之後,連續兩季出現正增長,種種訊息都顯示美國房地產進一步惡化的可能性已經不高。而在此次風暴的罪魁禍首-房地產市場開始止穩後,對於美國整體經濟的助益將會開始顯現。另一個和景氣溫度關係密切的汽車銷售市場同樣在去年12月來到了近期新高,我們認為,房市和車市是這次經濟衰退的兩大落後指標,當這兩個指標開始止跌回升時,意味經濟將邁向復甦,未來在比較基期較低的情況下,這兩項消費可望重新成為美經濟成長的貢獻要素。

我們認為,房市和車市是兩大落後指標,當這兩大指標開始止跌回升時,意味經濟將邁向復甦,綜合以上研判,雖然今年的美股因失業率的改善緩慢和對於經濟前景疑慮未除,上半年不易有大行情,甚至可能出現回檔,但下半年隨著經濟好轉情勢逐漸明朗和美國11月期中選舉(選前政策持續作多,聯準會於大選前升息機率不高)的逼近,可望走出一波主升段行情。

當線圖分析製作主要線圖以前

當線圖分析製作主要線圖以前,需要有符合當前總體經濟背景的情況來製圖,不管市場的風聲如何,美國經濟的主軸已經轉好是無庸置疑的,只要美國這個火車頭加速起跑,全球經濟拉回成長的軌道裡是時間的問題

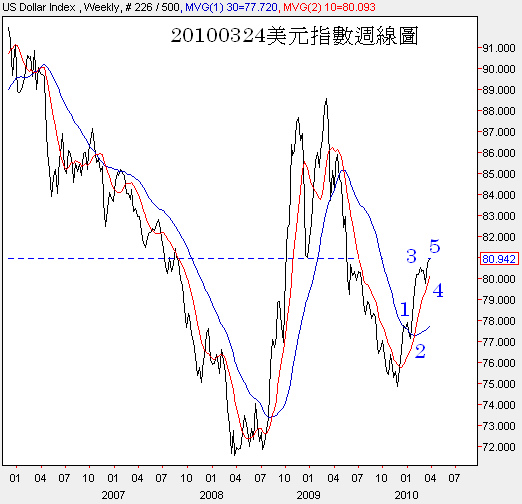

Joe用美元指數來觀察一下目前的USD局勢,嚴格來說,美元指數確時滿足五浪的上漲模式了,要進入下一個波浪的貶值軌道是合理的,長短均線也已經有背離,反彈價差也已經突破1/3處,從任何角度來看,不管是基本面或是線圖面,USD貶值都無庸置疑,這時期類似原油在2008年6月當時的等待一樣,雖然等待是煎熬的,但接下來需要的就是等待

我會仿照Izaax的基本面模式來製作歐洲和日本的版本,不過需要花ㄧ點時間,雖然還不知道整理後的結果,但歐系貨幣隨著投機炒作而上漲的機率還是極高的,不是不到,只是時候未到

當線圖分析製作主要線圖以前

發表迴響