抗通膨投資之常見迷思

Some Myths of Fighting Against Inflation

先介紹一個好用的查資料網址:)

http://research.stlouisfed.org/fred2/

有很多經濟數據圖可以看..有圖有真相..XD

迷思一:房地產抗通膨最有效:

這個圖呈現了美國從1890年以來的房地產與其他相關數據的對應關係,以1890年為基準100 然後加上通膨平準,

指數只要高於100代表打敗通膨 低於100代表低於通膨水準,我們從這個指數上來看,會發現絕大多數的時間,房地產價格大約維持和通膨水準一致。

也就是90~110左右的區間 ,有時輸給通膨,有時贏給通膨,一百年來大約是打成平手。

其中當然也有些例外,例如:

1920~1940年那20年…房地產簡直是負資產,當然那時有那時的時代背景

(先有經濟大恐慌產生大蕭條的通貨緊縮,造成資產價值大幅減損;後有二次大戰,民間工業產能全投入戰需生產,民間消費,包括房地產基本上處於缺乏"產品"和"消費意願"的情況,當時美國的民間儲蓄率高達40%以上。)

悄悄話:所以這樣就可以知道為何柏老寧願製造適度的通膨,也不想讓通縮有絲毫發生的可能性產生,因為一旦發生通縮不但會導致債務負擔急速增大,更無可避免會導致房價大崩盤。

1940年代以後直到本世紀初…房價也都大約保持相當平穩的態勢,也就是和通膨水準成長相當一致..然後,大家都知道,老葛一路降息,終於炒出美國有史以來最大的房地產泡沫….XD

短短三年間,指數就衝到了185.. 所以你就知道為什麼這一年來的修正會這麼痛苦了….(之後會另闢專文,針對此房地產議題來深入討論)

泡沫不是常態,終歸要回歸長期趨勢,一百年來的數據證明,房地產頂多保值,很難帶給你對抗通膨的額外收益。

特別值得注意的是,在二十世紀時只要買在對應通膨相對高檔的位置的(110~120左右)…以長期趨勢來看就別妄想打敗通膨了(因為最高點頂多跑到這,那也只是保值)。

至於買在21世紀初這段不正常的房地產泡沫的投資人呢?…恐怕,未來更是凶多吉少。

不過,可能有些人會說,房地產至少保值啊?其他的方式更容易被吃掉,所以對抗通膨房地產還是最好的標的。

好,究竟,在過去的一百年間,房地產打敗通膨相較其他投資的效益好不好呢?我們就挑幾個傳統上我們認為較保守的工具來看。

這是美國過去一百年來的每年通膨成長率:

對應到一般公認最蠢的投資:定存。

別傻了,從1954年後的五十多年間,Fed基準利率出現低於通膨成長率的時期只短暫出現在80年代初期,本世紀初和現在(未來一兩年絕對會改變),總為期還不到3年,怕錢被通膨吃掉?乖乖定存就辦的到了,胡亂投資才真的會被"吃掉"。

另一個也是被認為很”保守”的投資-->美債

公債的特性我們可以發現它的波動比較遲鈍,也就是當通膨揚升,或是基準利率揚升時,它往往沒有辦法亦步亦趨的反應,所以容易在通膨升溫(或利率上升時)造成資本利損;不過,正是這種"遲緩"的特性,讓公債在通膨降溫時(利率下降時)可以獲得額外的資本利得。特別是從1980年代中期之後,我們可以發現美債殖利率的下降

曲線相較於基準利率和CPI來的緩慢許多。例如即便是前幾年基準利率降到1%,通膨也近乎轉入通縮之際,美債的利率還是穩穩在3.5%以上。

事實上,五十年的趨勢來看,美債每年平均可以獲得比基準利率多0.5%的收益,也就是以長線來說,若每年投入等值的資金進美債市場,50年來你獲得的收益會比呆呆定存稍高一些(若以五十年的複利總報酬來看,投資美債和定存的總收益比大約是3/2,也就是可以多拿50%的收益),當然,這麼一來要打敗通膨亦是輕而易舉的事。

迷思二:抗通膨就是不管三七二十一,趕快投資買股就對了:

當然還有人說,通膨的時代就是要靠投資才能致富,那我們來看看投資股市抗通膨的效益好不好:

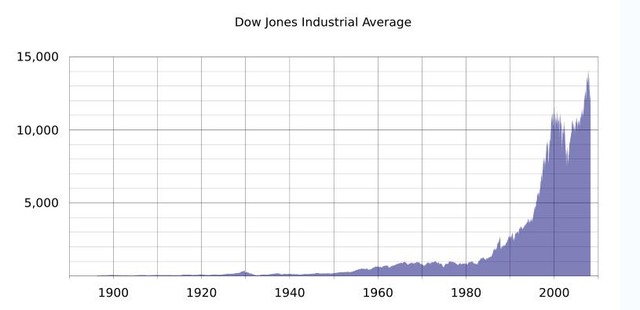

要注意的是,道瓊工業指數算是股市的一個長期向上的特例。

因為這指數永遠只選美國最具代表性的三十家公司,並且會配合時勢變化不斷汰換組成內容,所以此指數對應到通膨上便會呈現長期向上的趨勢。

其他絕大多數的股市多半不具此種特性,須特別注意(隨便舉幾個例子:日經,那斯達克,台股…)

那我們就來看看,若我們在1932年經濟大恐慌時所創下的最低點進場(42點),那麼到現在約12500點價位,年收益大約是7.9%(已採收益滾入本金之複利計算)

而你若不是在最低點進場,而是在1929年崩盤前的高點333點進場,呃…那你79年來的平均年收益只剩4.7%(同樣採複利計算)

前者收益是略高70年來平均5~6%的通膨水準,勉強打敗通膨,而後者,抱歉,你抱了快八十年還是不如乖乖定存。

老實說,這並不代表股市不值得投資,相反地,我們只要能避開每次波段的高點,股市的長期收益無疑是可以打敗通膨(且效益超過定存和美債)。

此外,也要補充說明,此計算方式並沒有考慮到公司發放股息的因素,而這亦是長期投資股市能否獲益的重要關鍵,在考量到並非每家公司都具有長期穩定回饋獲利的情況下,我們因此可以明瞭,長期投資股市能否打敗通膨取決於->投入的時間點(務必避開波段高點)和標的(能否提供長期穩定收益)。

所以憑良心說,放到長期的軸線來看,房地產的保值效果一點也沒有比定存或是政府公債來的傑出。

在考量到所背負的風險下(房地產過去百年來的波動若以80~120的區間來看,買到高點的損失有可能高達30%~40%,這樣的波動幅度,扣掉經濟大恐慌那次特大崩盤外,以百年的長期觀點來看並沒有比道瓊小到哪去)。

抗通膨效益比起保守投資半斤八兩,風險卻直逼股市投資,你,還覺得房地產是抗通膨的最佳投資利器嗎?

(當然,房地產標的繁多,其中的差異極大,不一而足。房地產投資想要賺比通膨還高的收益,恐怕還是得套用老掉牙的術語:location, location, and location,沒有獨具慧眼能力的人,像是駑鈍的i小本人,恐怕還是不要想太多比較好XD。)

迷思三:通膨有助於房價和股價:

事實上,在通膨高漲的情況下,股市的表現並沒有特別傑出,1980年代初的超高通膨時代帶來的是道瓊長達多年的黑暗時期,而在1985年通膨開始滑落到較低水平時,道瓊卻開始開展一波史上罕見的大多頭行情。同樣的現象也出現在二十世紀初,通膨和利率都降到史上最低水平之ㄧ,卻造就大波段的牛市。

同樣的,房市也有類似的現象產生,除了1980年代初期,房市多頭多半出現在通膨較低水平的時期,本世紀的房地產泡沫就是一大明証。

為什麼會這樣呢?因為唯有低通膨和低利率的環境才能促進市場上的貨幣近一步寬鬆,而有越多的貨幣在市場上追逐商品,意味著房價和股價的價值越能提升(代表錢貶值),一旦通膨揚升,表示市場資金過多,縱然有時有助於推升最後一波噴出走勢,但即使有也往往是強弩之末,因為接著就會面臨資金開始緊縮的政策,錢從市場上抽回,如此一來往往會導致房市和股市的回檔,甚至崩盤,這是很簡單的基礎理論,在此就不多作贅述了。

可以肯定的是,通膨和股價、房價的相關性遠比一般所想像的來的低,此為常見迷思之三。

迷思四:黃金可以抗通膨,所以最好抱到天荒地老。

深色線是實際金價,淺色線是通脹調整後的金價。

不用多說了,1988年以前買黃金的人擺了幾十年到現在,有不少人無法打敗通膨,或是僅能獲得略高於通膨水準的報酬率。

1988年以後的好一點,大致都可以打敗通膨,並獲得不錯的報酬。

嗯,所以買黃金的人要考慮好,你要在哪個時間點買進?黃金買錯了,一套就是幾十年,人生沒有太多幾十年可以浪費。

提供一點小技巧,事實上金價是和通膨最相關的標的之ㄧ,但是仔細觀察這張圖可以發現,當通膨高漲時,金價多半已經盤上高檔,此時要做的動作其實是"賣出",

買在歷史高點的人真的很難解套…畢竟高通膨和低通膨always是一個循環,而你知道的,當通膨回落到歷史低點時,金價往往就會欲振乏力。

老實說,波動大的標的,比較適合短線的投資操作,當做長期的投資,甚至抗通膨標似乎並沒有那麼適合。要買,也要等到通膨來到歷史低點來時再進比較有搞頭(前提是你要能忍耐金價往往一蟄伏便是十年光陰的痛苦。)

油價和金價基本上也蠻類似的,不過油價的影響因素有日趨複雜化的情形,在此就先不討論了。

上面四項觀點,相信又是和坊間「常見的說法」有些出入XD…在此i小要很謙卑的跟各位看倌闡明…

以上淺見,僅供參考,有錯歡迎指證,但不認同的話請別太認真、看看、笑笑就好,感謝m(_ _)m。

izaax

免責聲明

此評論所包含之資料及意見僅供參考,任何瀏覽網站的人士,須自行承擔一切風險,本評論不負擔盈虧之法律責任。

直得收藏的文章唷

感謝!

版主回覆:(06/18/2008 09:58:49 AM)

izaax的基本面分析非常成熟,很值得吸收的觀念

美債和美金定存雖然能抗通膨,但也要注意進出時點.否則扣掉匯差後也可能造成巨大的匯損

唷~~~(幫補充一下)

版主回覆:(06/17/2008 07:39:31 AM)

我想不管是fund,exchange,stock,futures market,real estate,bond

這麼多投資產品中,每一項都是需要考慮到進出場點,只要有認真做功課,就能比較有效抗通膨

不過要賺大錢還是要努力工作,投資求保本和抗通膨,天下沒有白吃的午餐